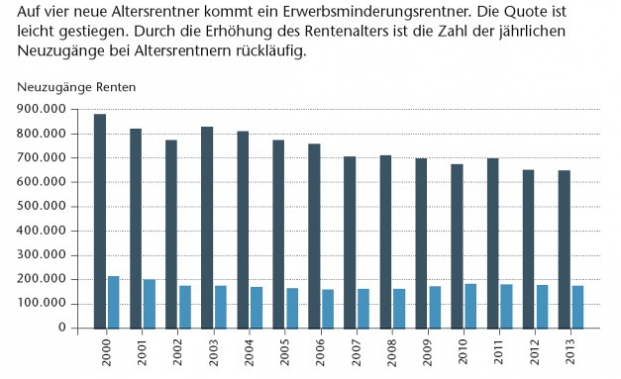

Für etwa 160.000 bis 180.000 Anträge auf Erwerbsminderungsrente geben die deutschen Rentenversicherungsträger jedes Jahr grünes Licht. 2013 waren es 176.682 Neuzugänge. Demgegenüber standen 648.259 Neurentner aus Altersgründen. Auf vier neue Altersrentner kommt ein Erwerbsminderungsrentner. Insgesamt beziehen 1,719 Millionen Menschen in Deutschland eine Erwerbsminderungsrente von der gesetzlichen Rentenkasse – also mehr als jeder 50. Einwohner ist betroffen.

Dabei sind noch nicht diejenigen erfasst, die gar keinen Anspruch auf eine solche Rente haben, da sie gar nicht oder nicht lange genug in die Rentenkasse eingezahlt haben. Und die Zahl enthält auch nicht die Menschen mit Berufsunfähigkeit, die zwar grundsätzlich noch arbeitsfähig, aber aus gesundheitlichen Gründen nicht für ihren eigentlichen Beruf tauglich sind.

„Laut Statistik muss jeder vierte Arbeitnehmer aus gesundheitlichen Gründen vorzeitig seinen Beruf aufgeben oder ganz aus dem Arbeitsleben ausscheiden“, heißt es auf der Website der Deutschen Rentenversicherung. Die häufigste Diagnose lautet: psychische Störung. 2013 war das der Grund für 36,5 Prozent der Rentenzusagen bei Männern und für 49 Prozent bei Frauen.

Das biometrische Risiko Arbeitskraftverlust wird von vielen unterschätzt – oder zumindest nicht abgesichert. „Nur rund 25 Prozent der Erwerbstätigen haben bisher einen privaten Schutz der Arbeitskraft. Im Vergleich kommt die weitaus weniger wichtige Hausratversicherung auf rund 75 Prozent Reichweite“, so Katrin Bornberg, Geschäftsführerin der Analysefirma Franke und Bornberg. Der Bestand an Berufsunfähigkeitsversicherungen (BU) stagniert seit Jahren bei rund 17 Millionen Verträgen.

Hoffen auf den Staat

Ein Grund für die schlechte Absicherungsquote könnte mangelnde Aufklärung sein. In einer Umfrage unter 200 freien Vermittlern im Auftrag von HDI sagen 54 Prozent der Befragten, dass ihre Kunden auf Absicherung der Arbeitskraft verzichten, weil sie meinen, dass notfalls der Staat einspringt. Eine anschließende Umfrage unter Verbrauchern hat dies zwar in gewisser Hinsicht bestätigt. Der Staat gilt im Fall der Fälle nach der Familie als zweitwichtigste Geldquelle.

Allerdings sind sich die Deutschen bewusst, dass die nur sehr schwach sprudelt. Tatsächlich lag die durchschnittlich gezahlte volle Erwerbsminderungsrente für Neuzugänge im vergangenen Jahr bei um die 600 Euro. 2001 wurde die Arbeitskraftabsicherung durch die gesetzliche Rentenkasse deutlich zurückgefahren. Nur noch bis dahin genehmigte BU-Renten werden weiter gezahlt.

Wer vor 1961 geboren ist, hat bei Berufsunfähigkeit unter Umständen Anspruch auf die halbe Erwerbsminderungsrente. Der Rest erhält nur noch Geld, wenn er langfristig aus gesundheitlichen Gründen weniger als sechs Stunden (teilweise erwerbsgemindert) oder drei Stunden (voll erwerbsgemindert) pro Tag dem Arbeitsmarkt zur Verfügung steht – nicht nur in seinem Beruf.

Falscher Beruf, keine BU

Der fehlende staatliche Rückhalt veranlasst selbst Verbraucherschützer, für die BU-Versicherung zu sprechen. Von der Entwicklung am Markt dürften sie jedoch weniger begeistert sein. Denn die niedrigen Abschlusszahlen bei BU-Versicherungen haben noch einen anderen Grund. Für viele ist eine solche Police nur reine Theorie. Entweder sind sie aufgrund einer Vorerkrankung gar nicht versicherbar, oder sie haben den falschen Beruf, und die Beiträge sind unbezahlbar.

Gerade körperlich Tätige haben kaum noch eine Chance, eine eventuelle Berufsunfähigkeit abzusichern. Der Preiswettbewerb in den vergangenen Jahren führte zu einer immer stärkeren Aufsplittung der Risikogruppen – und einer aufklaffenden Schere bei den Beiträgen. Für Arbeitnehmer mit geringem Risiko ist eine Absicherung deutlich günstiger geworden. Dieser preisliche Spielraum fördert das Angebot von „Luxus“-Policen mit Zusatzleistungen. Am anderen Ende der Skala stehen die risikoreichen Berufe, für die die Beiträge bis ins Unerschwingliche gestiegen sind. Gerade diese Berufsgruppen brauchen aber den Schutz.

Trend zu BU-Alternativen

„Der Bedarf an Alternativen zur BU ist seit Jahren offensichtlich“, so Bornberg. „Der Versicherungswirtschaft ist es über viele Jahre nicht gelungen, Alternativen ernsthaft zu etablieren.“ Die Gründe hierfür sieht sie vor allem in einem verfehlten Marketing und fehlenden wissenschaftlichen Grundlagen. Die Analysegesellschaft hat mit dem Forum Arbeitskraftsicherung (AKS) 2012 eine Plattform geschaffen, auf der sie solche Grundlagen zusammen mit Maklern, Versicherern und Medien erarbeiten will.

Erste Früchte lassen sich schon ernten. „Zeigte sich 2012 noch Skepsis, so gibt es seit 2013 tatsächlich einen Trend zu geeigneten BU-Alternativen“, so Bornberg. Zum einen sind zunehmend abgespeckte BU-Tarife im Angebot – zum Beispiel mit verkürzter Leistungsdauer oder einem höheren BU-Grad. Zum anderen sind Policen auf dem Vormarsch, die zwar nicht die Berufsunfähigkeit hundertprozentig absichern, aber ähnliche Risiken.

Dazu zählen zum Beispiel Grundfähigkeits- oder Dread-Disease-Policen. Bornberg sieht vor allem in gebündelten Produkten Potenzial. Solche Multi-Risk-Tarife fassen mehrere Leitungsauslöser zusammen, zum Beispiel schwere Erkrankungen, Verlust der Grundfähigkeiten, Unfälle und Pflegebedürftigkeit.

„Außerdem wird aktuell die Erwerbsunfähigkeitsversicherung (EU) wieder entdeckt“, so Bornberg. Für die Analysegesellschaft war das Comeback Grund genug, das 2008 eingestellte Rating für EU-Policen wieder aufzunehmen. Kürzlich bewertete sie 67 Produkte von 31 Gesellschaften. Auffällig: Die Vertragsbedingungen haben im Durchschnitt bei Weitem nicht die hohe Qualität, wie sie mittlerweile in den BU-Policen zu finden ist. Allerdings rechnet Bornberg hier mit einer Verbesserung. Auch in der BU-Versicherung hat mehrere Jahre ein Kampf um die besten Bedingungen getobt.

Produkte nicht überladen

Die Expertin warnt jedoch davor, die neuen Policen zu überladen: „Wir müssen vermeiden, in dieselbe Falle zu laufen wie in der BU. Nicht jeder Kunde kann sich eine Vollkaskoversicherung leisten.“ In vielen Versicherungsbereichen, wie der PKV oder der Kfz-Versicherung, seien Basistarife absolut anerkannt und etabliert. Nur bei der Arbeitskraftsicherung gebe es eine einseitige Vollkasko-Denke, moniert Bornberg. „Wenn wir nicht parallel bezahlbare Lösungen etablieren, lassen wir erneut Millionen Erwerbstätige im Regen, sprich ohne Arbeitskraftsicherung stehen.“

Für Makler bieten die Alternativen große Chancen auf zusätzliches Geschäft. Allerdings erschwert die Produktvielfalt, den besten Tarif für den Kunden zu finden. Reine Produktvergleiche wie in anderen Segmenten reichen nicht, da die Leistungsangebote zu unterschiedlich sind.

Die Analysehäuser entwickeln daher Instrumente, die Vermittler bei der individuellen Beratung unterstützen. Franke und Bornberg berechnen die Indikatoren AKS-Index und AKS-Wirkungsgrad, die eine produktartenübergreifende Übersicht schaffen sollen. „Makler brauchen für eine professionelle und sichere Beratung ein solch verdichtetes Wissen“, ist Bornberg überzeugt.

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.