Aktuell vergeht kaum ein Tag ohne Schlagzeilen zur Berufsunfähigkeitsversicherung (BU). Insbesondere die Regulierung wirft viele Fragen auf. Belastbare Fakten bietet jetzt die 6. BU-Leistungspraxisstudie von Franke und Bornberg. Sie zeigt: Vier von fünf BU-Entscheidungen (79 Prozent) fallen zugunsten der Versicherten aus. Die durchschnittliche Dauer bis zur Leistungsentscheidung liegt der Studie zufolge bei fünf bis sechs Monaten.

Die Daten basieren auf Leistungsanträgen, die 2019 bei den BU-Versicherern Allianz, Ergo, Generali Deutschland, Gothaer, HDI, Nürnberger und Zurich eingingen. Alle sieben Versicherer nahmen freiwillig an der Studie teil.

„Der pauschale Vorwurf, BU-Versicherer wollten sich vor der Leistung drücken, greift damit ins Leere“, sagt Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg.

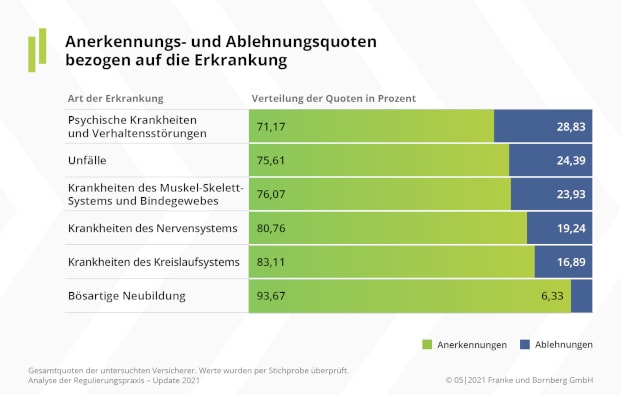

Die Anerkennungsquote variiert der Studie zufolge je nach Art der Krankheit. Während bei Krebs („bösartige Neuerkrankung“) mehr als neun von zehn Entscheidungen zugunsten der Versicherten ausfallen, beträgt die Positivquote bei psychischen Erkrankungen, dem BU-Auslöser Nummer 1, nur 71 Prozent. Krankheiten des Nervensystems wie Parkinson oder Multiple Sklerose führen immerhin in vier von fünf Fällen zur Anerkennung.

Wenn es zu einer Ablehnung kommt, dann hat das laut Franke und Bornberg in mehr als der Hälfte der Fälle (60 Prozent) den Grund, dass der vertraglich vereinbarte BU-Grad nicht erreicht wurde. „Überproportional hoch ist die Ablehnungsquote bei jungen Erwachsenen. Fast die Hälfte aller Ablehnungen wegen Verletzung der vorvertraglichen Anzeigepflicht werden gegenüber Versicherten bis 35 Jahre ausgesprochen“, berichtet das Analysehaus.

Behauptungen, dass Corona-Folgeschäden zukünftig zu einer Leistungsverweigerung führen könnten, sieht Michael Franke mehr als kritisch, auch wenn bislang erst wenig Covid-19-Leistungsfälle bekannt seien. „Wenn vermeintliche Fachleute auf der Corona-Welle reiten, fehlt mir dafür jedes Verständnis. Entweder setzen sie gezielt auf Alarmismus, was Verbraucher vom Abschluss des wichtigen BU-Schutzes abhalten könnte. Oder sie haben das Leistungsbild der BU-Versicherung schlicht nicht verstanden“, sagt Franke.

Die BU-Versicherung zeichne sich gerade dadurch aus, dass sie auf die Fähigkeit zur Berufsausübung abstelle. Konkrete Regelungen für einzelne Krankheitsbilder seien wie bisher nicht erforderlich, sogar eher kontraproduktiv. „Die BU-Versicherung hat den großen Vorteil, die Arbeitskraft ohne Einschränkungen auf bestimmte Erkrankungen finanziell abzusichern.“

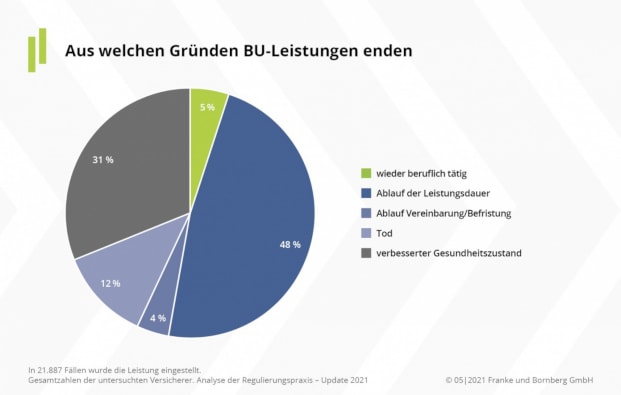

Erstmalig wurde im Rahmen der Studie bei knapp 22.000 Leistungsfällen auch ausgewertet, aus welchen Gründen die BU-Leistung endet. Das Ergebnis: In knapp 50 Prozent der Fälle wurde die BU-Rente bis zum Ablauf der Leistungsdauer gezahlt. Bei rund 36 Prozent verbesserte sich der Gesundheitszustand oder es erfolgte die Aufnahme einer zum Gesundheitszustand passenden Tätigkeit. Der Tod der versicherten Person führte in 12 Prozent der Fälle zu einer Leistungseinstellung.

An der 6. BU-Leistungspraxisstudie von Franke und Bornberg haben die BU-Versicherer Allianz, Ergo, Generali Deutschland, Gothaer, HDI, Nürnberger und Zurich teilgenommen. Ihr Gesamtbestand umfasst mehr als sieben Millionen Kunden und bildet damit einen wesentlichen Teil des BU-Marktes ab. Die Untersuchung basiert auf Fakten zu Leistungsanträgen aus dem Jahr 2019.

Allerdings sei die Teilnahme an der Untersuchung freiwillig und deshalb eine Positiv-Selektion, räumt Michael Franke ein. „Es spricht viel dafür, dass vor allem besonders leistungsfähige und selbstkritische Versicherer bei unserer BU-Leistungspraxisstudie mitmachen. Sie sehen ihre Teilnahme als Chance, interne Prozesse nach objektiven Kriterien analysieren zu lassen und sich mit anderen Marktteilnehmern zu messen. Unternehmen mit schlechteren Kennzahlen stellen sich einer solchen Untersuchung eher nicht.“

Eine Plattform, die liefert: aktuelle Informationen, praktische Services und einen einzigartigen Content-Creator für Ihre Kundenkommunikation. Alles, was Ihren Vertriebsalltag leichter macht. Mit nur einem Login.

Eine Antwort

Die ERGO prüft seit 04/2021 und lässt sich ständig was neues einfallen, um nicht zu leisten .

Der Brüller ist, ich als ERGO-Mitarbeiter bin VN und meine Tochter VP, und werfen uns durch die Blume vor, die Leistung unberechtigt zu beantragen.