Gute Nachrichten für Lebensversicherer: Nach einem turbulenten Jahr 2022, geprägt von einem rasanten Zinsanstieg und unsicheren Kapitalmärkten, ist die Lage 2023 stabil. Und das trotz eines weiter rückläufigen Neugeschäfts insbesondere bei Einmalbeiträgen und der schwierigen gesamtwirtschaftlichen Lage – bedingt durch Inflation, gestiegene Lebenshaltungskosten und schwache Reallohnentwicklung. Zu diesem Fazit kommen die Analysten von Morgen & Morgen in ihrem aktuellen Marktblick-Bericht.

Dank ihrer Zinszusatzreserven gelang es den Lebensversicherern, die Auswirkungen der Marktbewegungen zu dämpfen. Daher fallen die aktuellen Ratings auch etwas besser aus als im Vorjahr, auch wenn das durchschnittliche Wachstumsniveau weiterhin negativ ist.

„Die Lebensversicherer haben in einem herausfordernden Umfeld ihre Stabilität unter Beweis gestellt, was sich in einem leicht verbesserten Gesamt-Rating-Ergebnis widerspiegelt“, erklärt Thorsten Saal, Bereichsleiter Mathematik und Rating bei Morgen & Morgen.

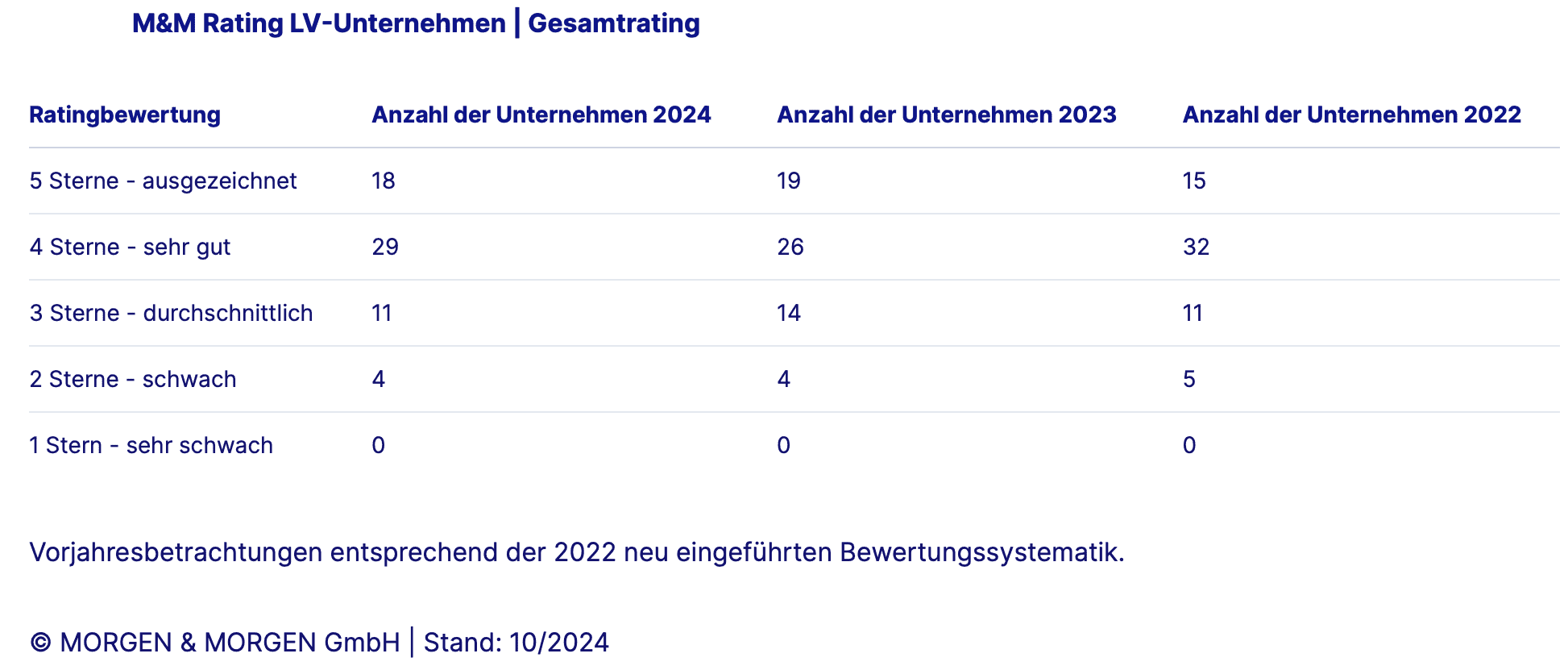

Das Gesamt-Rating-Ergebnis sehen Sie hier:

Neben dem Gesamtrating haben die Analysten von Morgen & Morgen auch die besten Lebensversicherer bei den Teilratings Erfolg, Bestand und Sicherheit, ermittelt. Die Teilratings und ausführliche Erklärungen zur Entwicklung der gesamten Branche folgen auf den kommenden Seiten.

Hinweis: Welche Versicherer im Gesamt- und in den Teilratings vorn lagen, können Sie hier nachlesen. Um die Informationen abzurufen, müssen Sie die Seite bis zur Tabelle „Ergebnisse des M&M-Rating LV-Unternehmen“ herunterscrollen. Die Platzierungen der Teilratings und des gesamten Ratings können sie dort aufklappen.

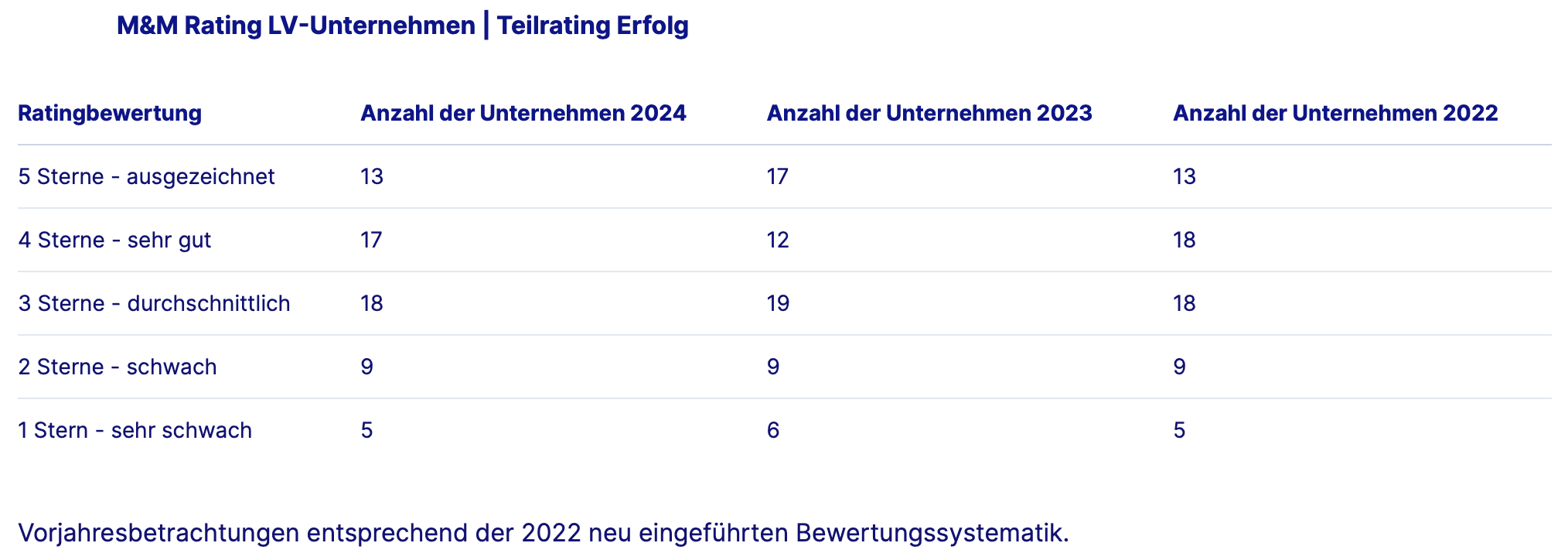

Teilrating Erfolg der Lebensversicherer

Im Teilrating „Erfolg“ haben die Analysten den Geschäfts- und Anlage-Erfolg der Lebensversicherer betrachtet.

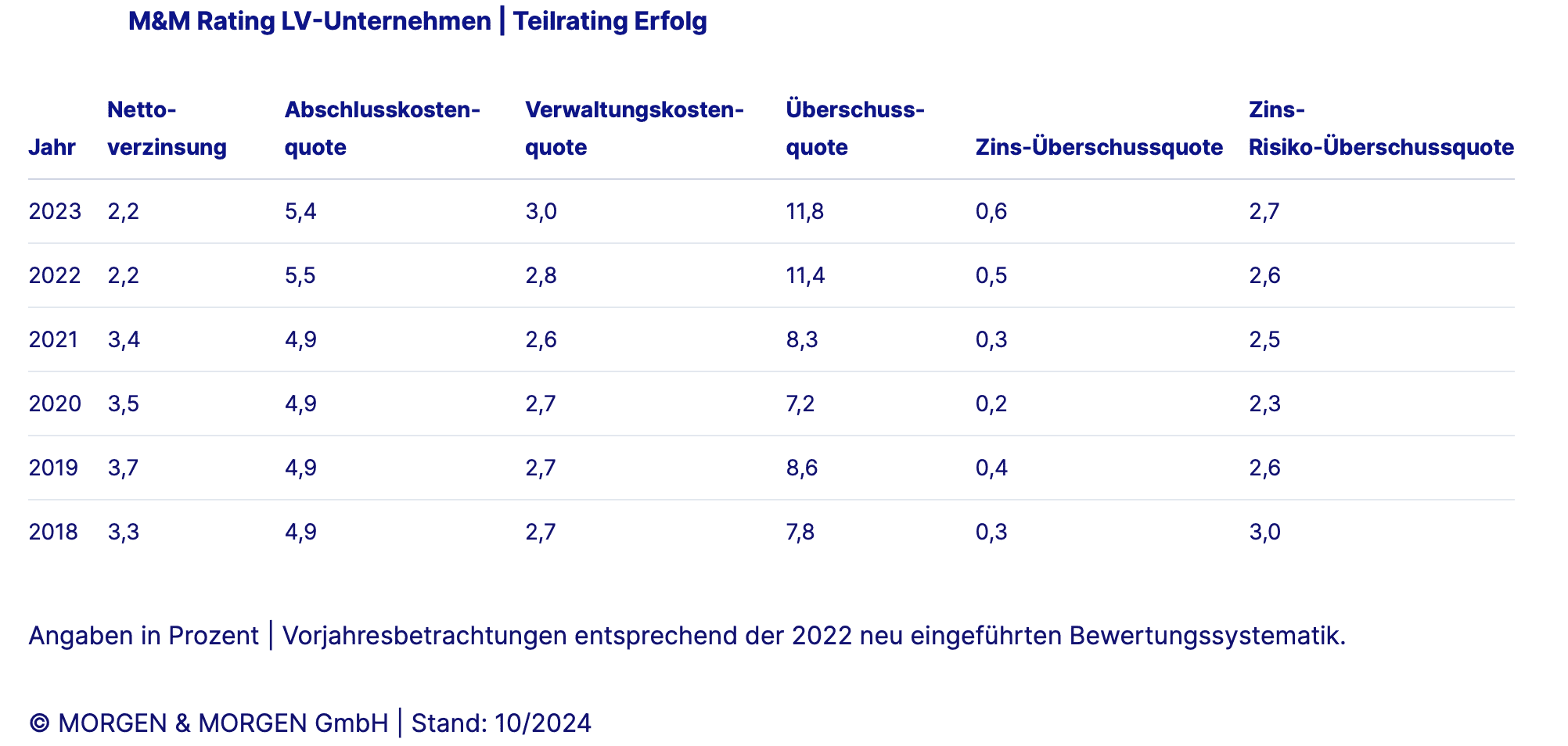

Die sechs Kennzahlen Nettoverzinsung, Abschlusskostenquote, Verwaltungskostenquote, Überschussquote, Zinsüberschussquote und Zins-Risiko-Überschussquote, zeigen den Geschäfts- und Anlage-Erfolg der Lebensversicherer im folgenden Ranking genauer an.

Weniger Neugeschäft und geringere Beitragseinnahmen führen zu einer höheren Verwaltungskostenquote. Die Abschlusskostenquote bleibt auf einem leicht höheren Niveau des Vorjahres. Der Zinsanstieg im Vorjahr hat insgesamt dazu geführt, dass sich die Bewertungsreserven verringert haben, sodass im Saldo nur noch stille Lasten vorhanden waren.

Lebensversicherer halten weniger stille Lasten als im Vorjahr

Auch in diesem Jahr sind noch immer hauptsächlich stille Lasten vorhanden, wenn auch betragsmäßig geringer als im Vorjahr. Dies ist jedoch unproblematisch, da die Lebensversicherer diese in der Regel nicht realisieren müssen. Dennoch führen punktuelle Abgangsverluste und Abschreibungen dazu, dass die Nettoverzinsung für die Versicherten sinkt.

Im Vergleich zum Vorjahr blieb die Nettoverzinsung auf einem ähnlich niedrigen Niveau. Neben den Abgangsverlusten und Abschreibungen sind dafür insbesondere die Bewertungsreserven ausschlaggebend. Lebensversicherer können diese nicht veräußern, da kaum noch Bewertungsreserven vorhanden sind. Gleichzeitig sorgt die in den vergangenen Jahren aufgebaute Zinszusatzreserve dafür, dass weniger Zinserträge notwendig waren.

Zusätzliche Erträge durch weniger Zinszusatzreserve

Aufgrund der gestiegenen Zinsen mussten Lebensversicherer ihre Zinszusatzreserve (ZZR) im Jahr 2023, wie bereits im Vorjahr, nicht weiter aufbauen. Stattdessen konnten die meisten Versicherer die ZZR wieder verringern, was zu zusätzlichen Erträgen führte, die auch den Kunden zugutekommen.

Nachdem die Lebensversicherer im Jahr 2021 noch rund 8,5 Milliarden Euro der ZZR zugeführt haben, konnte sie die Reserve in den Jahren 2022 und 2023 jeweils um mehr als 3 Milliarden Euro reduzieren. Im Rating spiegelt sich das in einer deutlich höheren Überschussquote wider.

„Trotz des weiterhin angespannten Kapitalmarktumfelds gibt es keinen Grund zur Sorge“, sagt Thorsten Saal. „Die leicht gestiegene Zinsüberschussquote zeigt, dass das Zusammenspiel von sinkenden Kapitalerträgen und verringerten Anforderungen aus Garantien und der Zinszusatzreserve den Versicherern ermöglicht, ihre Rechnungszinsanforderungen besser als im Vorjahr aus den Kapitalerträgen zu decken.“

Auf der kommenden Seite folgen Informationen rund um das Teilrating „Bestand“.

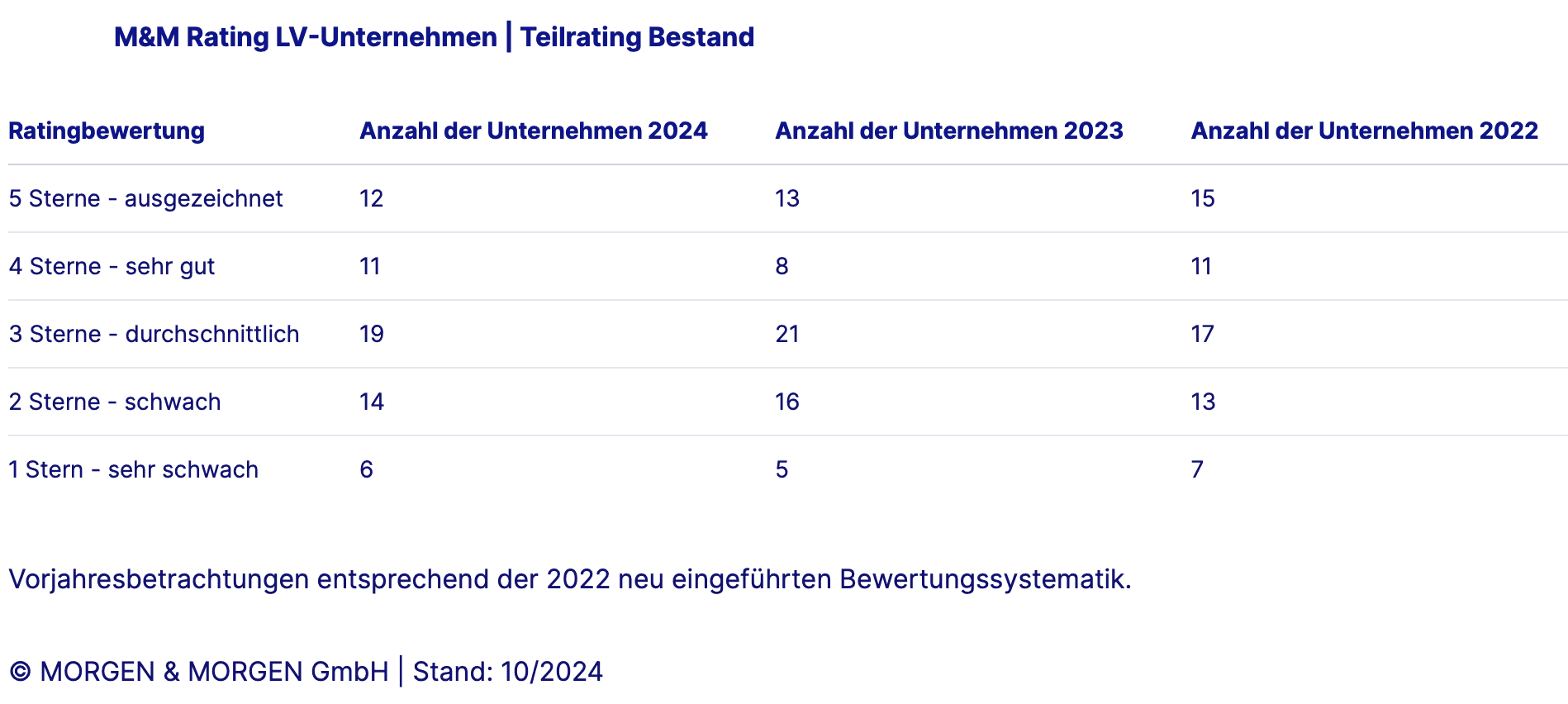

Teilrating „Bestand“ der Lebensversicherer

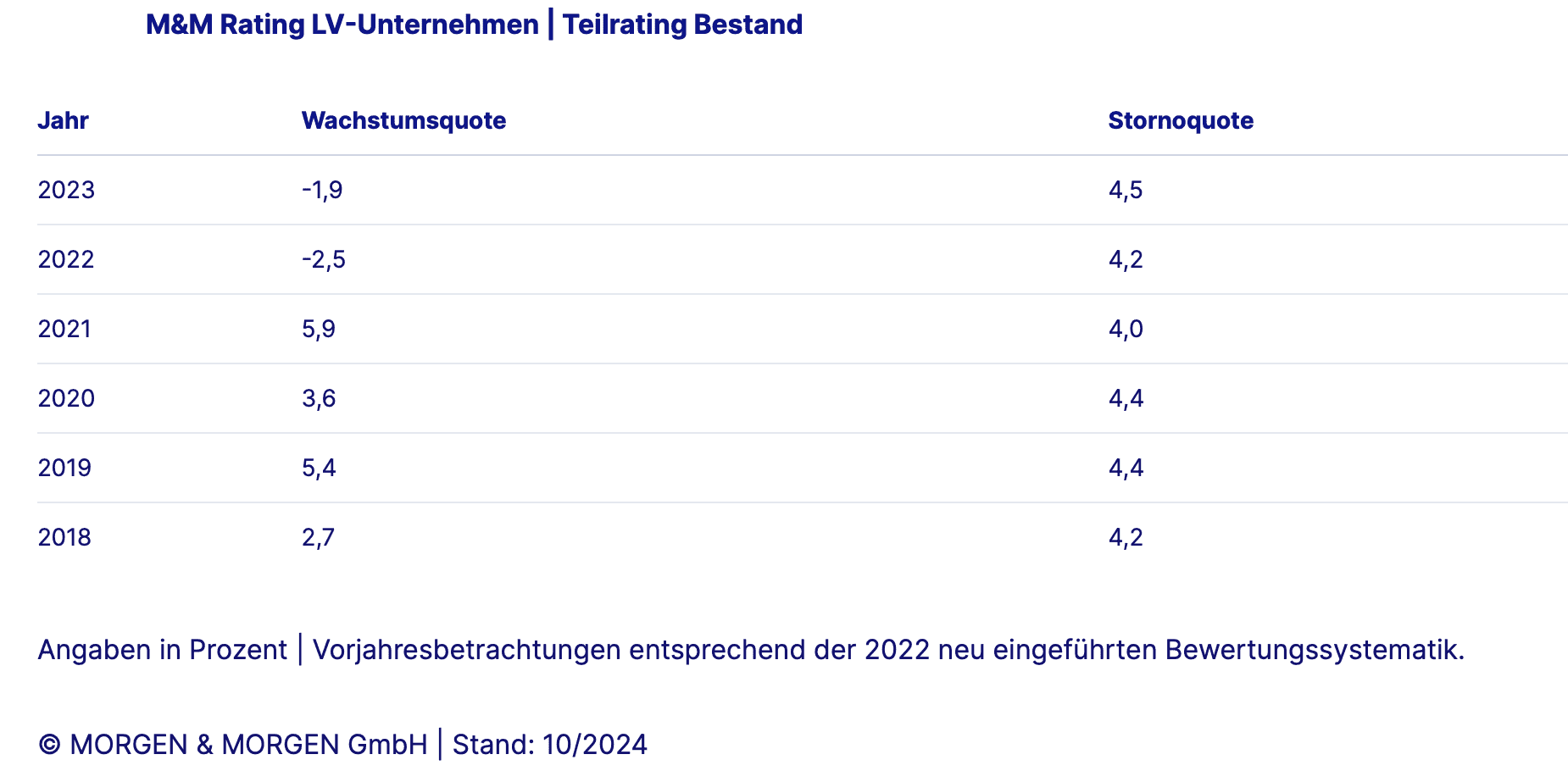

Bei diesem Rating sind vor allem zwei Kennzahlen wichtig: Die Wachstums- und Stornoquote.

Das Teilrating „Bestand“ weist für das Jahr 2023 weiterhin einen negativen Trend aus. Das liegt vor allem am Rückgang des Neugeschäfts, insbesondere bei Einmalbeiträgen. Die Wachstumsquote bleibt mit -1,9 Prozent im negativen Bereich. Sie hat sich jedoch im Vergleich zum Vorjahr mit -2,5 Prozent leicht verbessert.

Die Stornoquote ist im Jahr 2023 auf 4,5 Prozent gestiegen im Vergleich zu 4,2 Prozent im Jahr 2022. Das liegt vor allem an der schwierigen gesamtwirtschaftlichen Situation. Aktuell lösen Versicherte wegen der Inflation und der schwachen Reallohnentwicklung vermehrt bestehende Verträge auf.

Insgesamt schwankt die Wachstumsquote über die Jahre hinweg stark. Neben dem generellen Kaufverhalten der Kunden spielt hier das Einmalbeitragsgeschäft eine entscheidende Rolle. Bei einigen Versicherern macht es bis zu 70 Prozent des jährlichen Beitragsvolumens aus.

Auf der kommenden Seite folgen die Ergebnisse des Teilratings „Sicherheit“.

Teilrating „Sicherheit“ der Lebensversicherer

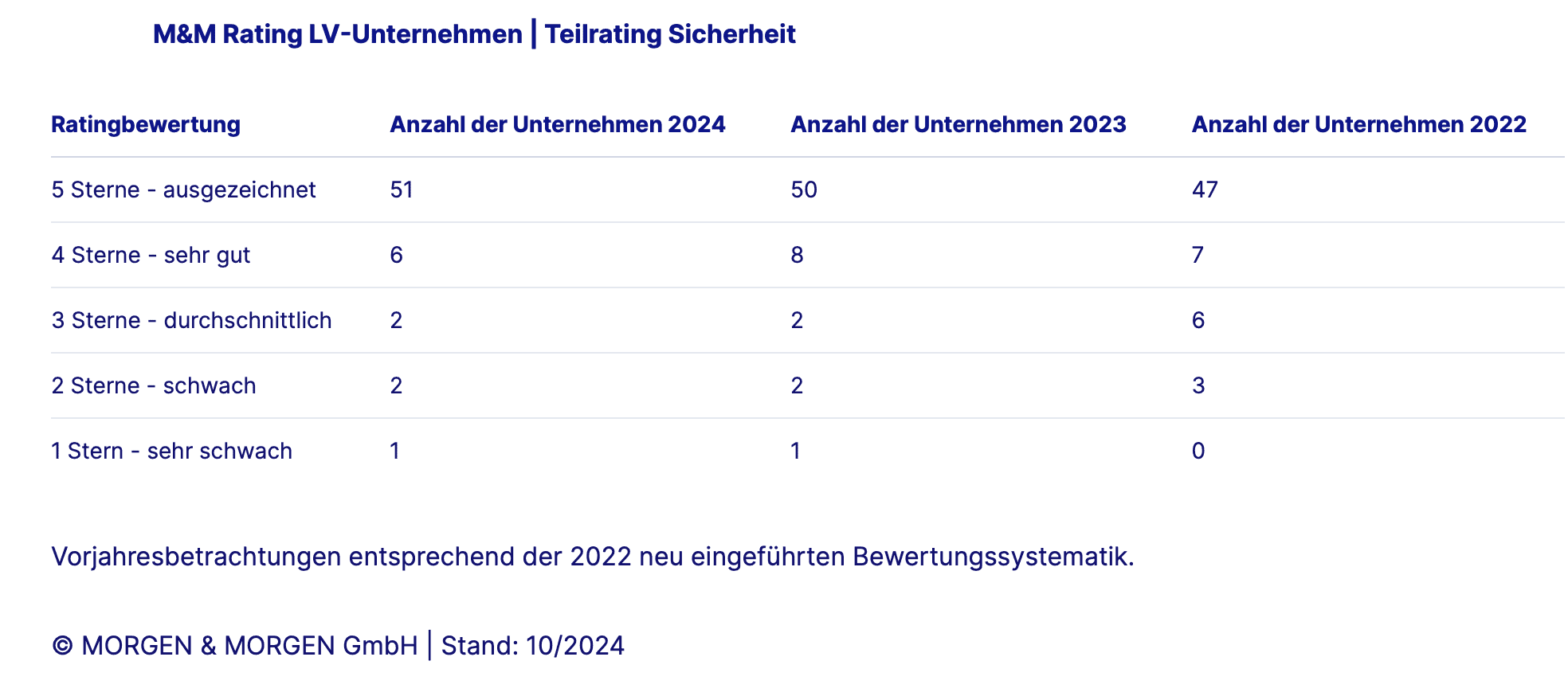

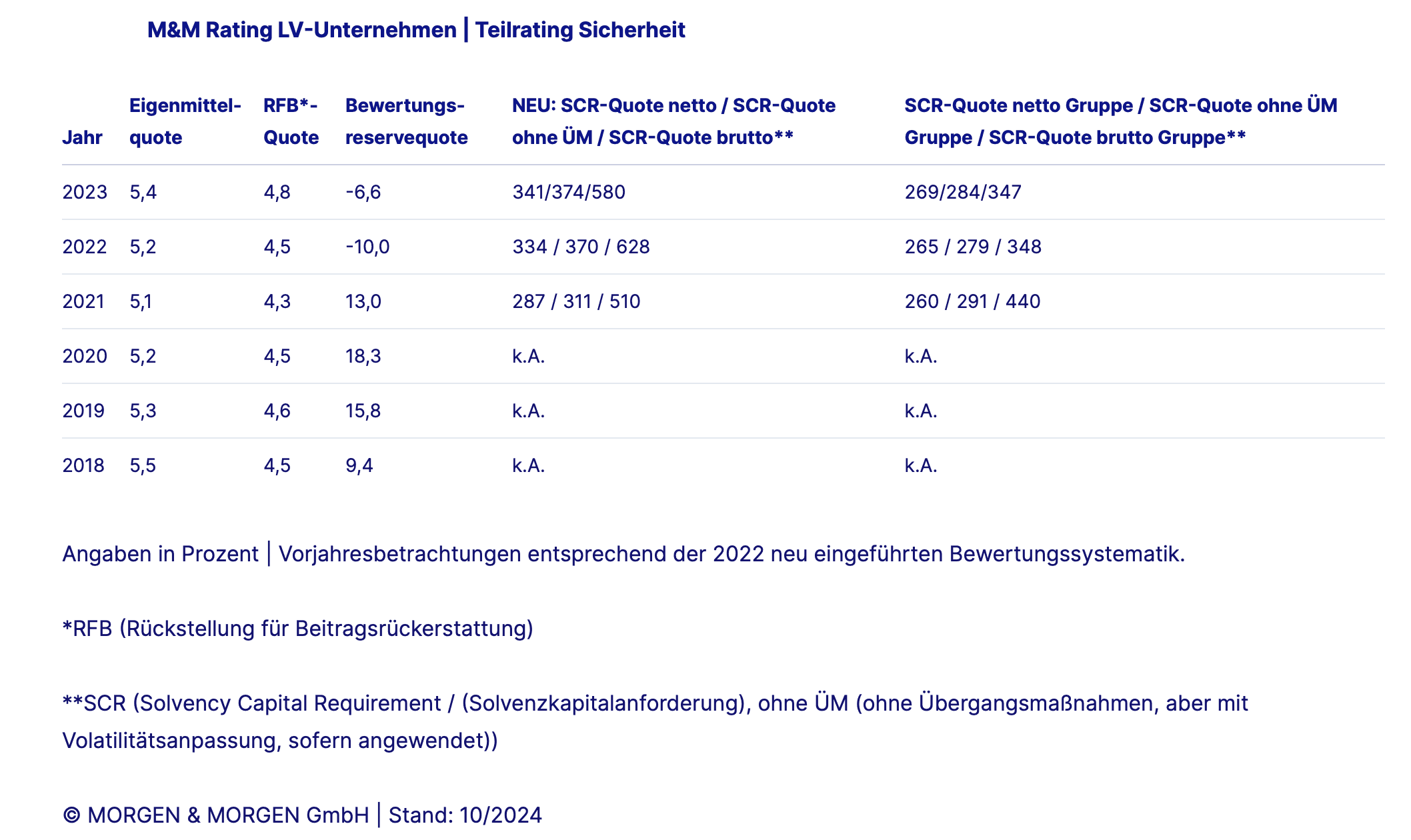

Das Teilrating Sicherheit bewertet die finanzielle Stabilität und das Eigenkapital der Lebensversicherer, falls es zu einer Krise kommt. Neben den Eigenmitteln haben die Analysten die Bedeckungsquoten nach Solvency II betrachtet.

Anhand von fünf Kennzahlen schätzen die Analysten die finanzielle Stabilität und Eigenkapitalunterlegung eines Lebensversicherers im Krisenfall ein. Sie haben dafür im Teilrating Sicherheit die SCR-Bedeckungsquoten nach Solvency II herangezogen. Anhand der Quoten wird ersichtlich, inwiefern der Versicherer Solvenzkapitalanforderungen (Solvency Capital Requirement, SCR) durch Eigenmittel abdecken kann. Zusätzlich zu den Solvency-II-Quoten werden im Teilrating Sicherheit die Sicherheitsgrößen der HGB-Bilanz betrachtet.

Im Bereich Sicherheit sind die Versicherer gut aufgestellt. Die Bewertungsreserven sind zwar weiterhin hauptsächlich in stille Lasten umgewandelt worden. Diese sind jedoch im Vergleich zum Vorjahr betragsmäßig geringer. Einige Versicherer verfügen zudem wieder über stille Reserven. Grundsätzlich sind stille Lasten nicht dramatisch, da sie in der Regel nicht realisiert werden müssen. Dennoch kam es stellenweise zu Abschreibungen, was die Nettoverzinsung verringert hat.

Trotz der Umwandlung von Bewertungsreserven in stille Lasten bleibt die Eigenmittelquote stabil mit einer leicht positiven Tendenz. Die Quote der Rückstellung für Beitragsrückerstattung (RfB), die eine Pufferfunktion für die Überschussbeteiligung erfüllt, ist im Vergleich zum Vorjahr weiterhin leicht gestiegen. Das liegt auch am Abschmelzen der Zinszusatzreserve.

Auf weiterhin gutem Niveau befinden sich die SCR-Bedeckungsquoten nach Solvency II. Die meisten Versicherer erreichen die aufsichtsrechtlichen Hürden auch ohne Erleichterungen. Mit diesen Erleichterungen liegen alle im Rating bewerteten Versicherer deutlich über den Mindestanforderungen.