- Von Lorenz Klein

- 06.03.2018 um 10:33

Die langjährig praktizierte Konjunktur-Therapie hat Wunder gewirkt: Die gesetzliche Krankenversicherung (GKV) erfreut sich – zumindest Stand heute – bester Gesundheit. In Zahlen liest sich das so: 2,5 Milliarden Euro Überschüsse, 19 Milliarden Euro Rücklagen – und zuletzt auch noch ein neuer Mitgliederrekord. Zum 1. Dezember 2017 waren so viele Menschen wie noch nie über die Krankenkassen versichert: 72,6 Millionen – davon 56,5 Millionen zahlende Mitglieder. Das sind 700.000 mehr als im Vorjahr, wie aktuelle Zahlen des Gesundheitsministeriums belegen. Die übrigen rund 16 Millionen Menschen sind beitragsfrei mitversichert, das sind vor allem Ehegatten und Kinder.

Neben der anhaltend guten Beschäftigungslage, die zu mehr sozialversicherungspflichtigen Jobs geführt hat, wird der GKV-Boom aber auch politisch befeuert: So hat die Bundesregierung in den vergangenen Jahren die Versicherungspflichtgrenze stetig erhöht und damit die Abwanderung von der gesetzlichen in die private Krankenversicherung begrenzt.

Und dennoch: Das Image der GKV kann sich sehen lassen, die große Mehrheit der Versicherten ist im Großen und Ganzen sehr zufrieden mit dem hiesigen Gesundheitssystem, wie Umfragen immer wieder zeigen. Das dürfte wohl auch daran liegen, dass umfassende Streichungen im Leistungskatalog der Krankenkassen schon etliche Jahre zurückliegen. Viele GKV-Mitglieder fragen sich vor diesem Hintergrund: Wozu eigentlich die Kasse wechseln? Sind die 110 Kassen (Stand: 1. Januar 2018) nicht ähnlich teuer und deren Leistungen mehr oder weniger identisch?

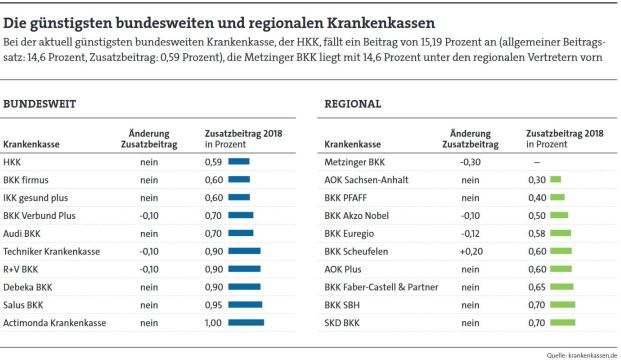

Schaut man genauer hin, täuscht dieser Eindruck. Zunächst ein Blick auf die Kosten: Wer beispielsweise 3.000 Euro brutto im Monat verdient, kann mit einem Wechsel von der teuersten bundesweit zugänglichen Krankenkasse zur günstigsten bares Geld sparen: Bei monatlich etwa 33 Euro Differenz kommen übers Jahr rund 400 Euro zusammen. Der Grund: Zu Beginn des Jahres führten einige Krankenkassen Preismanöver an der Beitragsfront durch.

Acht Kassen erhöhten ihre Zusatzbeiträge um bis zu 0,6 Prozentpunkte, 19 Kassen nahmen eine Senkung vor oder beabsichtigen dies im Jahresverlauf.

Was hat es mit dem Zusatzbeitrag noch mal auf sich?

Der Beitrag wird kassenindividuell erhoben und ist derzeit allein vom Arbeitnehmer zu bezahlen. Noch ist nicht ganz klar, ob die Große Koalition den Zusatzbeitrag ab 2019 ersatzlos streicht oder ob dieser künftig paritätisch finanziert wird, also zu gleichen Teilen von Arbeitgebern und Arbeitnehmern bezahlt werden soll.

Für 2018 liegt der Durchschnittswert des Zusatzbeitrags bei einem Prozent. Der Zusatzbeitrag addiert sich zum allgemeinen Beitragssatz, der bundeseinheitlich bei 14,6 Prozent liegt und den sich Arbeitgeber und Arbeitnehmer je zur Hälfte teilen. Der Gesamtbeitrag (allgemeiner Beitragssatz plus Zusatzbeitrag) beträgt somit im Durchschnitt 15,6 Prozent. Mit einem Gesamtbeitragssatz von 14,6 Prozent ist die Metzinger BKK am günstigsten, sie verzichtet also komplett auf den Zusatzbeitrag. Allerdings steht die Kasse lediglich Versicherten in Thüringen und Baden-Württemberg offen. Bei der aktuell günstigsten bundesweit zugänglichen Krankenkasse, der HKK, zahlen Mitglieder 15,19 Prozent (siehe Übersicht). Am teuersten sind mit jeweils 16,30 Prozent die Viactiv Krankenkasse, die Securvita Krankenkasse und die Merck BKK.

0 Kommentare

- anmelden

- registrieren

kommentieren