- Von Lorenz Klein

- 06.08.2020 um 17:05

Insgesamt fünf BU-Versicherer öffneten für die fünfte „BU-Leistungspraxisstudie 2020“ des Analysehauses Franke und Bornberg ihre Bücher basierend auf dem Geschäftsjahr 2018 – zumindest gewährten sie den Testern umfassende Einblicke darin.

Neben den reinen Geschäftsdaten wurden auch Stichproben analysiert – und das in Form von mehr als 625 Leistungsfällen (je Versicherer mindestens 125). Dabei habe der Schwerpunkt „auf komplizierteren Regulierungen“ gelegen, „denn diese bergen ein vergleichsweise hohes Konfliktpotenzial“, wie Franke und Bornberg am Donnerstag mitteilte.

„Wir müssen die Berufsunfähigkeit ganz neu denken“

„Die echte DU-Klausel ist ein kalkulatorisches Risiko für den Versicherer“

„Wir müssen bei BU-Versicherungen wieder mehr in die Verweisbarkeit gehen“

Mit dabei waren diesmal Generali Deutschland (ehemals Aachen Münchener), Ergo Vorsorge, HDI, Nürnberger und Zurich. Rund 3,9 Millionen Kunden haben bei diesen Unternehmen einen Versicherungsschutz bei Berufsunfähigkeit abgeschlossen. Darunter eine knappe Million BUZ-Verträge, die zum Beispiel an einer privaten Rentenversicherung angedockt sind.

„Diese Versicherer drücken sich nicht vor der Leistung“, loben die Tester die Mitmachenden. Allen Unkenrufen zum Trotz habe man bei keiner der untersuchten Gesellschaften „Anhaltspunkte für Leistungsverweigerung mit System“ gefunden.

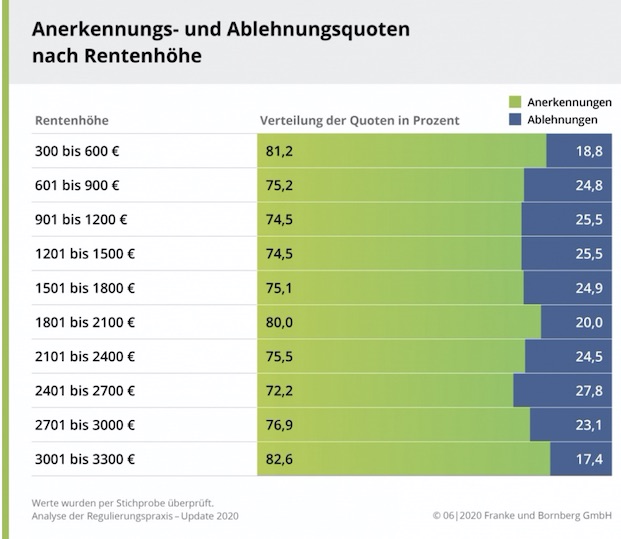

In Zahlen ausgedrückt bedeutet das folgendes: Knapp 80 Prozent aller abgeschlossenen Regulierungen endeten mit einer Anerkennung der Leistungspflicht. Ziehe man nur Fälle heran, bei denen die versicherte Monatsrente mindestens 300 Euro betrage, so liege die Leistungsquote bei 76,4 Prozent. Es bestätige sich damit nicht, dass Versicherer knauseriger handelten, wenn die Rente gewisse Höhen erreiche, so die Erkenntnis der Analysten, was sich auch in der detaillierten Auswertung der Leistungsquoten nach Rentenhöhe widerspiegle (siehe Grafik). Allerdings räumen die Tester ein, dass Monatsrenten über 2.700 Euro nur selten anzutreffen seien.

Darum lehnen die Versicherer Leistungen ab

Wenn sich die untersuchten BU-Versicherer querstellen, passiert das meist, weil der vertraglich vereinbarte BU-Grad (in der Regel 50 Prozent) nicht erreicht wird. Auf diesen Sachverhalt entfallen 55 Prozent aller negativen Entscheidungen.

Insbesondere bei jungen Erwachsenen im Alter von 17 bis 35 Jahren liegt die Ablehnungsquote deutlich über dem Durchschnitt. Das sei vor allem auf die Wirkung der vorvertraglichen Anzeigepflicht zurückzuführen, erklären die Analysten. So entfallen mit 47 Prozent gut die Hälfte aller Ablehnungen aufgrund einer verletzten Anzeigepflicht auf diese Altersgruppe. Besonders häufig bewilligt werden hingegen Berufsunfähigkeitsrenten für Versicherte zwischen dem 46. und 58. Lebensjahr.

Diese Krankheiten lösen häufig den BU-Fall aus

Leistungsauslöser Nummer eins waren auch 2018 psychische Krankheiten und Verhaltensstörungen. Sie stellen laut Franke und Bornberg mehr als ein Viertel aller Anerkennungen (26,6 Prozent). Es folgen Krankheiten des Muskel-Skelett-Systems mit einem Anteil von 23,8 Prozent. Krebserkrankungen, in Statistiken als „Bösartige Neubildungen“ geführt, rangieren demnach auf Platz drei. Unsicher sei die Datenlage für Unfälle, merken die BU-Experten an. „Hier gibt es nicht immer eine eindeutige Abgrenzung zu Krankheiten, die aus einem Unfall resultieren“, so die Begründung.

Auch ein Blick auf Daten der gesetzliche Rentenversicherung DRV zeige die wachsende Dominanz von psychischen Erkrankungen. „Hier waren im Neuzugang 2018 sogar rund 36 Prozent aller Erwerbsminderungsrenten (EMR) von Männern und sogar 48,7 Prozent der EMR von Frauen auf psychische Krankheiten und Verhaltensstörungen zurückzuführen“, berichten die Branchenkenner. Allerdings mache der Vergleich zwischen privater BU und EMR eines deutlich: „Die BU leistet häufiger als die EMR auch bei anderen Erkrankungen und die sorgfältige Gesundheitsprüfung zeigt Effekte.“

Seite 2: Kritik an aufbereiteten Daten des Versicherungsverbandes

0 Kommentare

- anmelden

- registrieren

kommentieren