- Von Redaktion

- 25.06.2018 um 10:12

Die Zahlen sind etwas deprimierend. Fast jeder fünfte Bundesbürger macht sich Sorgen ums Alter. Und nur ein sehr geringer Teil (4 Prozent) freut sich auf den eigenen Lebensabend. Warum? Viele Menschen hierzulande haben Angst vor Krankheit (65 Prozent), Unmündigkeit (41 Prozent) und Armut (40 Prozent), zeigt der Risiko-Report 2018 des Versicherers Ergo.

Das sind die besten privaten Rentenversicherungen

Warum man bei der Wahl einer Indexpolice genau hinschauen muss

Genauer nach finanziellen Perspektiven befragt, glauben sieben von zehn Bundesbürgern, dass das Rentenniveau in den nächsten zehn Jahren weiter sinken wird. Die eigene künftige Rentenhöhe kennt nur jeder fünfte Deutsche. Jeder vierte Befragte befürwortet daher eine Pflicht zur privaten Altersvorsorge.

Und das scheint auch notzutun, denn laut der Studie legen 22 Prozent der Deutschen nichts und weitere 20 Prozent maximal 50 Euro im Monat für die private Altersvorsorge zurück. „Dass so viele Menschen gar nicht privat vorsorgen, ist ein erschreckendes Ergebnis für die Gesellschaft. Auch mit kleinen Beträgen kann – über lange Laufzeiten – eine gute Vorsorge auf die Beine gestellt werden“, sagt Michael Fauser, Vorstandsvorsitzender der Ergo Lebensversicherung.

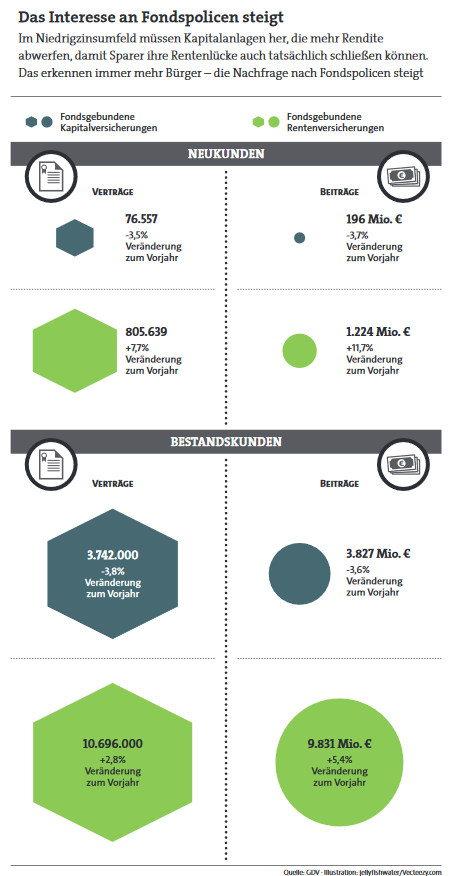

Bestand an Fondspolicen steigt

Am besten gelingt das, wenn die Anlage auch ordentlich Rendite abwirft und die Inflation auszugleichen vermag. Fondspolicen können hier eine geeignete Lösung sein. Ihre Verbreitung in Deutschland steigt dementsprechend auch stetig an. 2016 kamen laut Branchenverband GDV beispielsweise 805.639 neue Verträge hinzu – das entspricht einem Plus von knapp 8 Prozent (siehe Grafik).

Weil viele Kunden trotz höherer Renditechancen aber nicht auf ein gewisses Fangnetz verzichten wollen, haben die Versicherer in den vergangenen Jahren fleißig am Produktdesign getüftelt, um effizientere Sicherheitsbausteine bereitzustellen, die nicht so viel Rendite kosten. Eine Variante ist es etwa, Schwankungen nicht über harte Garantien, sondern über den intelligenten Einsatz der Fonds selbst aufzufangen.

0 Kommentare

- anmelden

- registrieren

kommentieren