- Von

- 03.09.2019 um 10:48

Eher trübe entwickelten sich die Zahlen zur Verbreitung der Riester-Rente in den vergangenen Quartalen. Ende 2018 gab es 16,59 Millionen Riester-Verträge in Deutschland. Ein Jahr zuvor waren es noch 16,60 Millionen gewesen. Der Bestand an dieser Altersvorsorge-Form hat also zum ersten Mal seit Start der Riester-Rente im Jahr 2001 abgenommen.

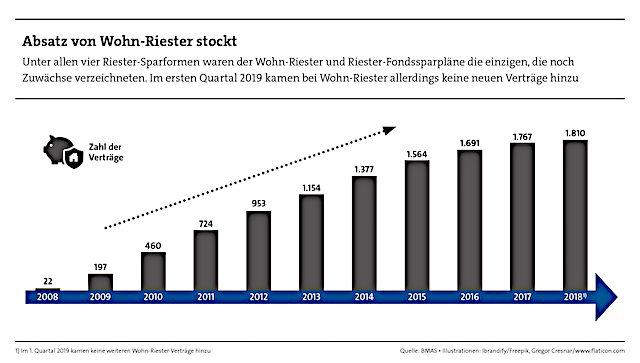

Wie aktuelle Zahlen des Bundesarbeitsministeriums zeigen, geht dieser Trend auch im ersten Quartal 2019 weiter. 16,56 Millionen Verträge gab es zum 31. März 2019. Allein Riester-Fondssparpläne und Wohn-Riester-Verträge entwickeln sich gegen den Strom. 3,29 Millionen Fondssparpläne gab es mit Stand vom 1. Quartal 2019 (Ende 2018: 3,28 Millionen). Und der Wohn-Riester verharrte bei 1,81 Millionen Verträgen – es ist das erste Mal, dass diese Form des Riester-Sparens seit ihrem Start im Jahr 2008 nicht zugelegt hat.

Jeder fünfte Riester-Sparer lässt Vertrag ruhen

Das Spar-Plus vom Staat

Experten fordern – Aufhübschen statt Abwracken

Denn Wohn-Riester kann sinnvoll für Verbraucher sein, die eine selbstgenutzte Immobilie kaufen oder bauen wollen. „DEN Wohnriester gibt es dabei nicht“, stellt Joachim Haid, Riester-Experte und Mitgründer der Initiative Pro Riester, gleich klar. In den Bereich des Eigenheimrentengesetzes (EigRentG), das umgangssprachlich mit Wohn-Riester bezeichnet wird, fielen verschiedene Möglichkeiten. Haid: „Eine Kapitalentnahme aus einem bestehenden Riester-Vertrag bei Aufnahme eines Darlehens etwa oder eine Entnahme bei Rentenbeginn am Ende der Finanzierungslaufzeit. Weiterhin gibt es eigene Riester-Darlehen, und der Erwerb von Pflichtanteilen an Wohnungsgenossenschaften kann mitgefördert werden. Meistens sind mit Wohn-Riester jedoch Riester-Bausparverträge gemeint. Jeder Riester-Vertrag kann im Rahmen des EigRentG aber verwendet werden.“

Die Förderung funktioniert dabei wie bei Riester-Produkten grundsätzlich: Jeder Riester-Sparer erhält jährlich eine Zulage von 175 Euro, wenn er 4 Prozent seines Jahresbruttoeinkommens vom Vorjahr in seinen Riester-Vertrag einzahlt. Zusätzlich gibt es die Kinderzulagen: maximal 185 Euro für Kinder, die vor 2008 geboren wurden und maximal 300 Euro für jüngere Kinder. Berufseinsteiger unter 25 Jahren erhalten außerdem einmalig 200 Euro als Bonus.

Strenge Voraussetzungen

Der Vorteil eines Riester-Darlehens sei vor allem, „dass man die Tilgungsleistungen bis zum maximal geförderten Riester-Betrag – aktuell sind das 2.100 Euro pro Jahr inklusive Zulagen – steuerlich zum Abzug bringen kann“, erklärt Haid. „Die Zulagen fließen in diesem Fall als Sondertilgung in das Darlehen ein. Verwendet man hierfür zusätzlich noch einen eventuellen Steuervorteil, so besteht die Möglichkeit, das Darlehen schneller zu tilgen.“

Um diese Vorteile zu nutzen, müssen allerdings strenge Voraussetzungen erfüllt sein. Es muss sich um eine selbstgenutzte Immobile handeln, die dem Sparer gehört (als Allein- oder Miteigentümer). Das Haus oder die Eigentumswohnung muss sich innerhalb der Europäischen Union oder einem Land, das zum europäischen Wirtschaftsraum gehört, befinden. Die Immobilie muss auch Lebensmittelpunkt des Sparers sein.

Kein beliebiger Verkauf möglich

Soll die Immobilie zwischendrin mal vermietet werden, muss das bei der Zulagenstelle beantragt und nachgewiesen werden. „Der Eigennutz darf dabei nur vorübergehend aufgegeben und muss spätestens mit dem 67. Lebensjahr wieder aufgenommen werden“, so Haid. Während der Vermietung besteht kein Förderanspruch.

Eine beliebige Vermietung ist bei Wohn-Riester also nicht möglich, wenn man in den Genuss der Förderung kommen will. Auch bei einem Verkauf gilt diese Einschränkung. Verkauft ein Sparer vor dem Eintritt in das Rentenalter das ge-förderte Eigenheim, muss er innerhalb von fünf Jahren eine neue Immobilie kaufen oder binnen zwei Jahren den entsprechenden Betrag auf dem Wohnförderkonto in einen anderen Altersvorsorgevertrag einzahlen. Sonst ist die Förderung futsch.

0 Kommentare

- anmelden

- registrieren

kommentieren