- Von Lorenz Klein

- 31.08.2021 um 16:05

Wird das Homeoffice die Pandemie überdauern? Nach gut eineinhalb Jahren Corona-Zeit strömen hierzulande wieder viele Beschäftigte – mehr oder minder frisch geimpft – in die Büros zurück. Nur noch ein Viertel der Beschäftigten (25,5 Prozent) arbeitete im Juli ausschließlich oder zumindest zeitweise im Homeoffice – im Vormonat Juni waren es mit 28,4 Prozent noch etwas mehr, wie eine Umfrage des Münchner Ifo-Instituts zeigt. Das ist deutlich weniger als im Frühjahr, als die Beschäftigten im Schnitt 50 Prozent ihrer Arbeitszeit in den eigenen vier Wänden erbrachten.

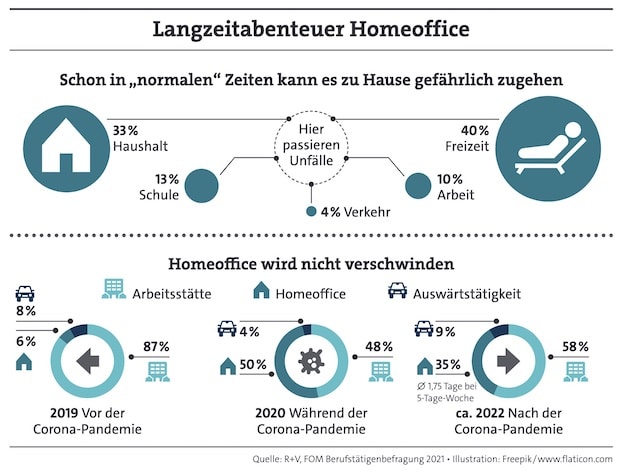

Trotzdem dürfte das Homeoffice auch „in der Zeit danach“ nicht mehr verschwinden – denn viele Arbeitnehmer haben die Vorzüge des mobilen Arbeitens kennen- und schätzen gelernt, etwa durch die Ersparnis langer Pendlerwege. „Für die Zeit nach der Corona-Epidemie wünschen sich die Berufstätigen im Schnitt einen Homeoffice-Anteil von rund 35 Prozent oder 1,75 Tagen pro Woche“, teilte die FOM Hochschule für Berufstätige im Juni auf Basis einer Umfrage mit. Vor der Krise habe der Anteil heimischer Arbeit im Schnitt bei nur 6 Prozent gelegen (siehe Grafik). Hinter den nun ermittelten 35 Prozent stecke der Wunsch der Mitarbeiter „nach einer gewissen Autonomie, was die Arbeitszeit und den Arbeitsort betrifft“, sagt FOM-Wissenschaftler Christian Rüttgers, um zum Beispiel „auch mal dem Handwerker die Türe öffnen zu können“.

„Auch an der Betriebsstätte sind nicht alle Wege unfallversichert“

Die Sache mit der „überwiegenden Ursache“ einer Beeinträchtigung

Frau sägte sich Hand ab, um Versicherungssumme zu kassieren

Doch das Überdauern der heimischen Büroarbeit macht die Frage nur umso dringlicher, wie es eigentlich um den Versicherungsschutz im Homeoffice bestellt ist? Gilt es zum Beispiel als Arbeitsunfall, wenn man mal eben zwischendurch einen Kasten Wasser aus dem Keller holen möchte und dabei auf der Treppe zu Fall kommt? Klar ist: Eine eindeutige Linie in der jüngeren Rechtsprechung dürfte hier für juristische Laien bislang nicht wirklich erkennbar sein – zumal es selbst für Rechtsexperten nicht trivial ist, im konkreten Einzelfall die Grenze des gesetzlichen Schutzschirms zu ziehen.

Gegenüber Pfefferminzia stellt Rechtsanwalt Christian Fiehl zunächst einmal klar: „Voraussetzung für die Annahme eines Arbeitsunfalls ist nicht der Ort der Tätigkeit zum Zeitpunkt des Unfallereignisses, sondern die Abgrenzung zwischen der beruflichen oder privaten Natur der Tätigkeit.“ (Hier geht es zum Interview).

Im Klartext: Der Gang zur Wohnungstür, um eine beruflich veranlasste Postsendung entgegenzunehmen, wäre versichert – nicht aber der Gang zur Tür, um die Pizza vom Lieferdienst in der Mittagspause entgegenzunehmen oder auch der Gang zur Toilette, wie der Anwalt unter Verweis auf ein Urteil des Sozialgerichts München vom 4. Juli 2019 (Aktenzeichen S 40 U 227/18) erläutert. Ereignet sich zu Hause also ein Unfall, müsse stets „ein enger Zusammenhang mit beruflichen Aufgaben“ gegeben sein, so Fiehl, damit dieser als Arbeitsunfall zu werten ist. Juristen sprechen hier auch von einer „Handlungstendenz“.

Julia Hummel, Unfall-Expertin bei der Vema Versicherungsmakler Genossenschaft, zieht zur Veranschaulichung dieses Beispiel zu Rate: „Der Arbeitnehmer ist auf dem Weg zum Drucker, stürzt dabei und bricht sich den Arm.“ In solch einem Fall sei es klar, dass es sich um einen Arbeitsunfall handle, so Hummel. Hole sich der Arbeitnehmer hingegen etwas zu Essen oder einen Kaffee, befinde er sich im privaten Bereich und ginge somit im Ernstfall leer aus. Aber auch hier gibt es Graubereiche: So bestünde sehr wohl eine Absicherung, „sofern der ausgeübte Beruf ein besonderes Hunger- oder Durstgefühl verursacht“. Allerdings ließe sich bei Bürotätigkeiten ein solcher Hergang kaum begründen, schränkt die Expertin der Vema ein.

Hummel hält es daher für möglich, dass die Nachfrage nach einer privaten Unfallversicherung tendenziell steigen dürfte, „da die Unsicherheit der Betroffenen zunimmt und sich eine Abgrenzung – berufliche oder private Tätigkeit – schwierig gestaltet“. Mit einer privaten Unfallversicherung seien Arbeitnehmer im Homeoffice „in jedem Fall bestmöglich abgesichert“.

Kritik vom Bund der Versicherten an Branche

Doch ob die private Unfallversicherung vom Homeoffice-Trend profitiere, hängt aus Sicht des Bundes der Versicherten (BdV) von einer wesentlichen Frage ab: „Inwieweit schaffen es die privaten Unfallversicherer, die Kernleistung und den Absicherungszweck in diesem konkreten Bezug zum mobilen Arbeiten (zu Hause) zu betonen?“, gibt der Unfallexperte des BdV, Constantin Papaspyratos, zu bedenken. Das sei überaus fraglich, denn die Anbieter würden „fortlaufend ähnliche Fehler machen, wie die anderen Sparten“, findet der Verbraucherschützer.

Was Papaspyratos damit meint ist, dass manche Versicherer versuchten, die private Unfallversicherung „in eine vergleichbare Richtung zu treiben“, wie es bei der Erwerbsunfähigkeitsversicherung (EU) zu beobachten sei: Sinnvolle und solide Absicherungen, wie die EU, würden „konsequent schlechtgeredet“, während Absicherungen auf „Premium“-Niveau – womit der BdV-Mann die Berufsunfähigkeitsversicherung meint – mit immer mehr vermeintlichen „Highlights“ ausgestattet würden, deren Nutzen zweifelhaft seien, „aber das Produkt immer komplizierter und beratungsintensiver machen und für viele Abschlusswillige den Zugang versperren“. Es wäre bedauerlich, so Papaspyratos, wenn sich diese Entwicklung auch bei der privaten Unfallversicherung verfestige. Daher sollten die privaten Unfallversicherer „den Absicherungszweck und die Leistungsvoraussetzungen deutlicher herausstellen und einen niedrigschwelligen Zugang betonen – sowohl hinsichtlich der Prämie als auch der Gesundheits- und Risikofragen“, fordert der Verbraucherschützer.

Vema: Private Unfallversicherung ein „Großschadenprodukt“

Vema-Managerin Hummel verteidigt die Branche gegen Kritik – und äußert sich auch zur Frage, ob Menschen den Abschluss einer Unfallpolice womöglich deshalb scheuen, weil sie die Leistungshürden als zu hoch einschätzen – frei nach dem Motto: „Geld vom Versicherer gibt es erst, wenn der Kunde den Kopf unterm Arm trägt.“ „Der Markt entwickelt sich weiter und somit auch die Versicherungsprodukte, die Hürden heutzutage sind bei Weitem nicht mehr so hoch, wie sie es früher einmal waren“, sagt sie. Zudem hätten sich auch die Leistungen kundenfreundlicher entwickelt. „Unzufriedene Kunden entstehen meistens durch eine schlechte oder keine Beratung.“

Zugleich betont Hummel, dass die Unfallversicherung keine „Vollkasko-Versicherung“ sei, die für Kleinschäden konzipiert worden sei, „sondern ein Großschadenprodukt, das dem Kunden im Falle einer erheblichen körperlichen Einschränkung durch ein unvorhergesehenes Ereignis finanziell den Rücken freihalten soll. Kommt es zum absoluten Ernstfall, dann leistet die Unfallversicherung also auch“.

0 Kommentare

- anmelden

- registrieren

kommentieren