- Von Oliver Lepold

- 28.09.2021 um 10:45

Kaum noch Dienstreisen, viele Mitarbeiter im Homeoffice – die Corona-Pandemie sorgte für deutlich weniger Autos auf den Straßen. Der Pendlerverkehr ging um rund 30 Prozent zurück. Laut Unfallstatistik wurden vergangenes Jahr 16,4 Prozent weniger Unfälle polizeilich erfasst. Was viele private Kfz-Versicherte angesichts rückläufiger Schadenzahlen daher auf günstigere Beiträge hoffen lässt, gilt in der Flottenversicherung nur bedingt. Denn hier brummte in bestimmten Branchen das Geschäft.

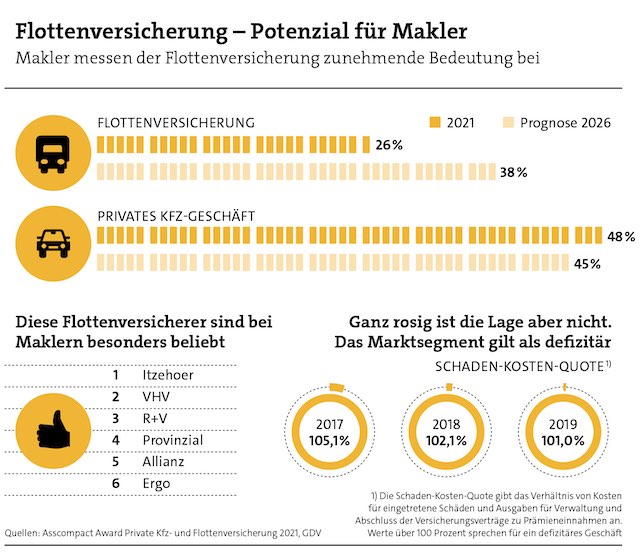

Durch den großen Anstieg der Online-Bestellungen etwa waren Kuriere und Paketdienste ebenso gefragt wie der Transport von Lebensmitteln. Manche Geschäftsmodelle änderten sich über Nacht. Eine Herausforderung für die Versicherer, die rasch individuelle Lösungen finden mussten – in einer Produktsparte, die seit Jahren als defizitär gilt und die im vergangenen Jahr 3,8 Milliarden Euro Beitragsvolumen umfasste, also knapp ein Siebtel des Kfz-Versicherungsmarktes.

Unternehmen legten indes Fahrzeuge still, soweit das bei geschlossenen Zulassungsstellen möglich war. „Wir haben unseren Flottenkunden eine kulante Verfahrensweise angeboten, beispielsweise die beitragsfreie Ruheversicherung ohne Abmeldung und vorgezogene Auszahlungen aus Gewinnbeteiligungen“, nennt Vittorio Ghezzi, Gruppenleiter Kraftfahrt Underwriting und Vertrieb bei der R+V Versicherung, umgesetzte Lösungen.

Anforderungen sind individuell

Individualität tut not, denn der Markt für Flottenversicherungen unterliegt vielen Besonderheiten. „Dort sind alle Entwicklungen stets früher und schneller festzustellen, da die Haltedauer der Fahrzeuge kleiner und die Neuwagendichte größer sind“, betont Niko Hennig, Abteilungsleiter Produktbereich Schaden/Unfall der Itzehoer Versicherungen. Die Anforderungen der Flottenbetreiber an den Deckungs- und Servicebedarf sind zudem oft sehr individuell ausgeprägt. „Dies vermindert den Standardisierungsgrad in der Vertrags- und Schadenbearbeitung, gestaltet die Prämienkalkulation komplexer und erfordert einen hohen Grad an Erfahrung“, so Tönnjes Eller, Leiter Kraftfahrt Gewerbe bei den VHV Versicherungen.

Was Versicherern mitunter Kopfzerbrechen bereitet, gestaltet sich aus Sicht der Makler anders. Gerade kleine und mittelständische Firmenkunden mit Kleinflotten von wenigen Fahrzeugen sind eine Zielgruppe mit viel Potenzial. Bestehen doch dort vielerorts Deckungslücken und Unkenntnis über den Qualitätsstandard moderner Flottentarife. „Die Kunden erwarten neben wettbewerbsfähigen Prämien oftmals eine enge Betreuung, persönlichen Kontakt zum Underwriter und ein Top-Schadenmanagement“, sagt Günter Schätzle, Bereichsleiter der Ergo für das Kfz-Individualgeschäft. Im Reparaturfall ist ein Werkstattservice mit kostenlosem Hol- und Bringservice sowie einem Ersatzfahrzeug Standard.

Jährliche Prüfung des Vertrags empfohlen

Die übliche Prämienberechnung erfolgt über Stückprämien, bei denen für jedes Fahrzeug der gleiche Preis veranschlagt wird. Ausstattung oder Leistung spielen keine Rolle. Alternativ gibt es Pauschalprämien mit Schadenfreiheitsrabatten für die komplette Flotte mit deutlich reduziertem Verwaltungsaufwand. Zahlreiche Zusatzbausteine wie zum Beispiel eine Deckungserweiterung für Brems-, Betriebs- und Bruchschäden oder eine Eigenschadenversicherung für Zusammenstöße zweier Fahrzeuge derselben Flotte runden das Angebot ab.

Eine jährliche Überprüfung des Versicherungsschutzes ist in jedem Fall angeraten, zudem insbesondere der Wettbewerb um Kleinflotten härter wird. Wie in der privaten Kfz-Versicherung können auch Flottenversicherungen jeweils zum 30. November gewechselt werden. Laut Angaben von Dataforce wechselte etwa in den fünf Jahren bis 2017 jeder fünfte Kunde, wobei die Wechselbereitschaft umso größer war, je mehr Fahrzeuge versichert waren.

0 Kommentare

- anmelden

- registrieren

kommentieren