- Von Hannah Dudeck

- 08.05.2020 um 12:31

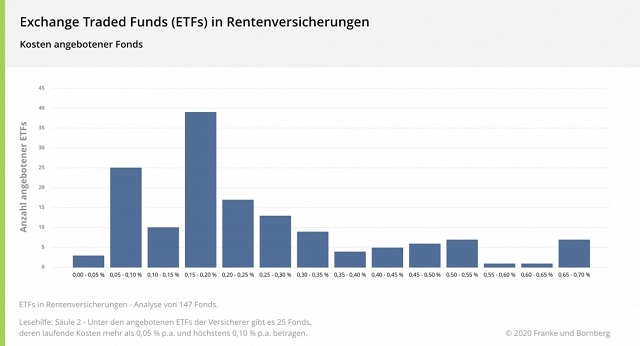

Exchange Traded Funds (kurz: ETFs) werden zunehmend auch in Fondspolicen genutzt. Ein Vorteil sind die niedrigen Kosten, wie auch eine Auswertung des Software-Hauses Franke und Bornberg zeigt. So wird die überwiegende Zahl der börsengehandelten Indexfonds der Versicherer zu laufenden Kosten zwischen 0,05 Prozent und 0,35 Prozent pro Jahr angeboten. Weniger als 10 der 147 analysierten ETFs in Rentenversicherungen fallen mit jährlich 0,65 bis 0,70 Prozent in die teuerste Kategorie.

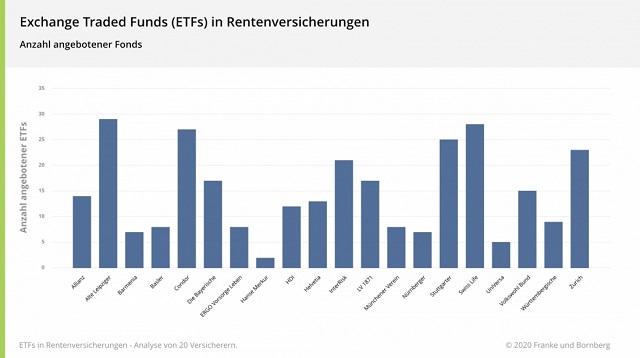

Die Analyse von 20 Versicherern zeigt zudem, dass viele Gesellschaften mittlerweile bis zu knapp 30 ETFs in Rentenversicherungen anbieten. Das größte Angebot in diesem Bereich haben laut Auswertung die Alte Leipziger, Condor und Swiss Life.

Franke und Bornberg empfiehlt ETFs insbesondere bei langfristigen Investitionen. Durch die niedrigen Kosten sowie die breite Risikostreuung ergäben sich gute Aussichten auf Rendite, heißt es. Um kurzfristige Gewinne einzufahren, eigne sich ein börsengehandelter Indexfonds dagegen weniger. Da ETFs einen Index nachbilden, könnten sie auch nicht den Markt schlagen. Wer darauf aus sei, komme mit ETFs auch nicht weiter. Vielmehr würden bei einbrechenden Märkten auch Verluste mitgenommen: „In einem solchen Fall könnten aktiv gemanagte Fonds vom Fondsmanager angepasst werden, indem die besonders schwachen Fonds aus dem Portfolio abgestoßen werden. Währenddessen nimmt ein ETF die gesamten Verluste eines Index mit“, so die Experten von Franke und Bornberg.

Genau hinsehen sollten Sparer auch bei der Bauart der ETFs.

Welche gibt es dabei?

Voll replizierend: Diese Indexfonds bauen den Index genau nach und nehmen die im Index enthaltenen Aktien in den dort herrschenden Anteilen ins eigene Portfolio auf.

Eine Spielweise dieser Bauart ist das Sampling. Hier nehmen die ETF-Anbieter nur die relevantesten für den Index auf. „Hierbei besteht allerdings das Risiko, dass der Anbieter womöglich zu viele renditearme Aktien auswählt und dann sein Portfolio teuer korrigieren muss“, so ein Hinweis der Analysten.

Synthetische ETFs: Ein Indexfonds kann aber auch künstlich nachgebaut werden. Das funktioniert über Tauschgeschäfte (Swaps) des ETF-Anbieters etwa mit Investmentbanken. „Die Vertragspartner treffen folgende Vereinbarung: Liegt die Wertentwicklung des (anteiligen) ETF-Portfolios unter der Wertentwicklung des Indizes, so gleicht die Investmentbank die Differenz aus und schreibt sie dem ETF zu. Liegt die Wertentwicklung des ETF-Portfolios über der Wertentwicklung des Index, so bekommt die Investmentbank die Differenz gutgeschrieben“, erklärt Franke und Bornberg die Funktionsweise.

Im ETF-Portfolio können hierbei also auch Wertpapiere liegen, die mit dem abzubildenden Index nicht viel zu tun haben. Und Anleger haben hier ein sogenanntes Kontrahenten-Risiko. Geht die Investmentbank pleite, ist auch die Tausch-Vereinbarung dahin. Laut EU-Richtlinie ist der Verlust in solch einem Fall aber auch maximal 10 Prozent des ETF-Vermögens begrenzt.

0 Kommentare

- anmelden

- registrieren

kommentieren