- Von Oliver Lepold

- 12.06.2018 um 09:14

Pfefferminzia: Sie waren vor Ihrer Hochschulkarriere zehn Jahre lang Chefanalyst bei einer Bank in Frankfurt, kennen also sowohl Theorie als auch Praxis der Finanzwelt. Warum wird die Ungleichheit bei Einkommen und Vermögen in Deutschland immer stärker?

Hartwig Webersinke: Die Einkommensschere blieb zuletzt recht stabil, aber die Vermögensschere geht immer weiter auf. Das liegt am Anlageverhalten. In Deutschland hatten wir zum Jahreswechsel rund 12.000 Milliarden Euro Privatvermögen – die eine Hälfte in Immobilien, und die andere Hälfte in liquiden Anlagen. Aktien kommen dort fast nicht vor, das ist unser Strukturproblem. Weil wir unsicher oder vorsichtig sind. Die Börsenkurse steigen seit sechs Jahren, da kann man doch jetzt nicht mehr einsteigen. Der Normalbürger glaubt, alles ist sicher, wenn er sein Geld aufs Girokonto legt.

Standard Life startet neuen variablen Tarif für Altersvorsorgeprodukte

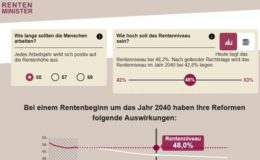

Bundesregierung spielen dank neuem Online-Rechner

Das ist natürlich ein schlimmer Trugschluss.

Es ist eine völlige Illusion, die Inflation ist momentan zwar gering, aber sie nagt am Festgeldkonto, jedes Jahr fehlen 0,8 oder 1,2 Prozent – kumuliert über zehn Jahre sind das 15 Prozent. Wer Altersvorsorge mit dem Girokonto betreibt, verliert an Kaufkraft. Leider wandelt sich das Bewusstsein nur ganz langsam. Die große Mehrheit in Deutschland hat immer noch keinerlei Wertpapiere.

Welche Rolle spielt die Berufswahl der Menschen in Bezug auf ihr Vermögen?

Durch Arbeiten wird man nicht vermögend, das ist eine Illusion. Natürlich helfen Erbschaften, aber interessanterweise sind die größten Vermögen der Welt nicht durch Erben entstanden. Nehmen Sie Bezos, Gates, Zuckerberg – die haben alle nichts geerbt. Ihr Vermögen beruht auf unternehmerischen Tätigkeiten.

Egal, ob ich mich mit kleinem Geld mit Aktien an Unternehmen beteilige oder selber eine Idee habe und Unternehmer werde, über diesen Weg kann ich innerhalb meines Lebens eher reich werden. Das schaffen zwar auch nur wenige, aber hier wäre generell viel mehr Erfolg in der Breite möglich, wenn wir uns alle mehr mit Unternehmen beschäftigen würden. An erfolgreichen Unternehmen sollten wir uns beteiligen.

Könnte ein reformiertes Schulsystem helfen, die Vermögensungleichheit langfristig besser auszugleichen?

Viele Lehrer schätzen es überhaupt nicht, wenn Wirtschaftsexperten in die Schulen kommen. Lehrer sind durch ihre Ausbildung fest überzeugt, dass man Kapitalmarktdinge fernhalten muss von jungen Menschen, weil das erzieherisch zweifelhaft sei und sie zu eiskalten Kapitalisten machte. Dabei ist es erschreckend, wie wenig volkswirtschaftliche Grundzusammenhänge überhaupt bekannt sind. 80 Prozent unserer Mitbürger haben keine Vorstellung davon, warum ein Preis steigt oder fällt. Wer grundlegende Zusammenhänge nicht versteht, interessiert sich auch nicht dafür. Und dann verhält man sich eben auch falsch bei der Altersvorsorge.

Sollte der Staat den Aktienbesitz fördern?

Der Gesetzgeber weiß, dass er etwas tun muss, damit seine Bürger Vorsorge betreiben. Die Riester-Rente ist hier ein schönes Beispiel. Darüber wird zwar die private Altersvorsorge gefördert, aber das Korsett ist recht starr. Die Anbieter müssen die Einzahlungen garantieren, was am Ende zur Folge hat, dass nur festverzinslich angelegt werden kann. In einer Nullzinsumgebung lebt der Kunde dort nur von den Zulagen. Und die kann ich den Menschen dann eigentlich auch direkt geben.

Lösen das andere Länder besser?

In Schweden zum Beispiel gibt es einen Staatsfonds. Der Staat hat einen kapitalgedeckten Staatsfonds errichtet, aus dem der private kapitalgedeckte Teil für die Mitbürger finanziert wird. Und das sehr kostengünstig. Auch wir brauchen mehr staatlich begleitete und geförderte Ideen, damit wir auch kleinen Einkommen helfen, die über eine sehr lange Zeit mit sehr kleinen Beträgen sparen können. Wenn ich heute nur 50 Euro im Monat sparen kann, will das kein Produktgeber, denn das ist für beide Seiten teuer. Wenn ich hier mit vollem Ausgabeaufschlag dabei bin, ist das schrecklich. Was soll denn dabei herauskommen?

Wie wichtig ist die Kostentransparenz?

Die Produktgeber sind hier genauso gefordert wie der Staat. Auf diesem niedrigen Renditeniveau brauchen wir kostengünstige Produkte. Doch das Kostengerüst in der gesamten Finanzbranche kommt noch aus der Zeit, als es höhere Renditen gab. Es ist viel zu teuer. Mifid II wird das nun gnadenlos offenlegen. Für mich heißt die Zukunft daher kostengünstige Produkte und digitales Asset Management.

0 Kommentare

- anmelden

- registrieren

kommentieren