- Von Redaktion

- 20.04.2016 um 18:38

Jedes Jahr erkranken in Deutschland mehr als eine Million Menschen an den Volkskrankheiten Krebs, Schlaganfall und Herzinfarkt. Das Thema ist präsent, jeder kennt Betroffene im Familien-, Bekannten- oder Kollegenkreis. Berater haben es daher nicht schwer, die Absicherung dieses Risikos anzusprechen. Lange Zeit spielte die aus dem angelsächsischen Raum übernommene Dread-Disease-Versicherung trotzdem kaum eine Rolle, nun kommt Bewegung in den Markt.

Eine Dread-Disease-Police gewährt eine Kapitalleistung bei Eintritt einer schweren Krankheit. Für Berater ist das Produkt nicht unkompliziert. Faktisch ist es eher eine Krankenzusatzversicherung als eine echte biometrische Absicherung. Die Leistungen sind dafür gedacht, Einkommensausfälle begrenzt auszugleichen, medizinische Zusatzkosten zu bezahlen oder das Zuhause bedarfsgerecht umzubauen. Die Dread-Disease-Versicherung wird von den Anbietern daher eher als Ergänzung, nicht als vollwertiger Ersatz einer BU verstanden und beworben.

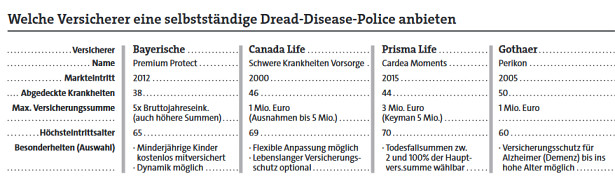

Zwar haben immer mehr Versicherer einen Schwere-Krankheiten-Schutz als Ergänzungsbaustein zu anderen biometrischen Produkten wie der BU oder einer Multi-Risk-Versicherung im Angebot. Eigenständige Dread-Disease-Policen bieten derzeit aber nur sechs Gesellschaften an. Das Problem: Der Markt ist noch relativ uneinheitlich, daher gibt es keinen Standard. Stets abgesichert werden Herzinfarkt, Schlaganfall und Krebs. Aber die Definition und das Leistungsspektrum unterscheiden sich von Tarif zu Tarif. Zum Teil unterscheiden sich auch die Krankheitsdefinitionen.

Tief in die fachliche Thematik rein

Um das zu beurteilen, muss ein Berater sehr tief ins Vertragswerk und die fachliche Thematik einsteigen. „Wichtig sind Unterschiede beim Zeitpunkt des Leistungseintritts und bei den Leistungsausschlüssen. Hinzu kommen die umfangreichen Krankheitsdefinitionen, die für den medizinischen Laien im Grunde nicht zu bewerten sind“, sagt Michael Franke vom Analysehaus Franke und Bornberg. Für Krebs etwa gelten zwei Klassifizierungssysteme, die zu verschiedenen Ergebnissen führen können.

Bei der TNM-Klassifikation steht T für die Ausdehnung des Primärtumors, N für das Fehlen oder Vorhandensein von Metastasen in den Lymphknoten und M für Fernmetastasen in anderen Organen. Darauf beruht die Klassifikation der Krankheitsverläufe und der Therapie. „Ein Versicherer kann bestimmte TNM-Stufen aus der Leistung ausschließen oder bestimmte Stadien, was ein großer Unterschied sein kann und von Beratern unbedingt geprüft werden muss“, rät Hagen Engelhard von Medi-Kost. Der Experte durchforstet den Markt und bewertet Tarife aus medizinischer Sicht.

0 Kommentare

- anmelden

- registrieren

kommentieren