- Von Redaktion

- 21.08.2013 um 16:45

Wohin entwickelt sich die deutsche Versicherungswirtschaft? Die Unternehmensberater von Oliver Wyman haben die Branche für die Jahre 2005 bis 2011 analysiert. Und sehen wegen vieler Probleme dringenden Handlungsbedarf.

In der Sachversicherung seien die Prämieneinnahmen inflationsbereinigt um 9 Prozent gesschrumpft, die Verträge um 3 Prozent. Zwar seien für das vergangene Jahr bessere Ergebnisse festzustellen. Ob dahinter jedoch eine nachhaltige Trendwende stecke, sei fraglich. Auch die Lebensversicherer hätten seit 2005 inflationsbereinigt nur um 3 Prozent bei den Beiträgen zugelegt. Und das auch noch vorrangig mit volatilen Einmalzahlungen mit kurzer Laufzeit. Auf Dauer habe jedoch kein Sektor ohne Wachstum eine echte Zukunftschance. Erstaunlich seien die Zahlen ohnehin, da es in der bAV und bei Risikopolicen großen Kundenbedarf gebe.

12 Prozent aller Mitarbeiter mussten gehen

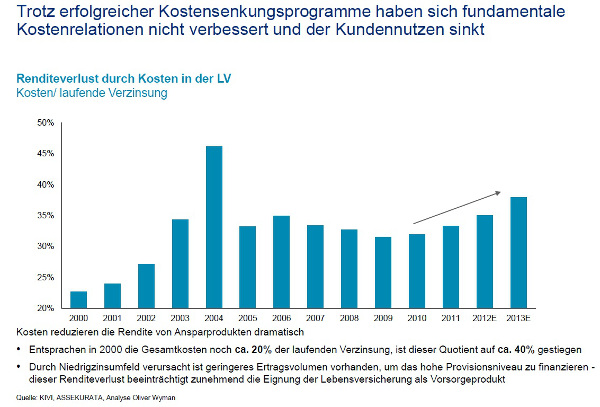

Düster sah es in den untersuchten Jahren auch bei den Kosten aus. Zwar habe es entschiedene Effizienzprogramme gegeben. Denen zum Opfer gefallen seien 29.000 Arbeitsplätze. Und damit rund 12 Prozent aller Mitarbeiter. Die Lebensversicherer hätten zudem ihre Verwaltungskosten um fast ein Viertel (rund 24 Prozent) gedrückt. Doch seien in vielen Sparten die Stückkosten gestiegen. Immerhin hätten 67 Prozent der Lebens- und 44 Prozent der Sachversicherer ihre Verwaltungskosten senken können.

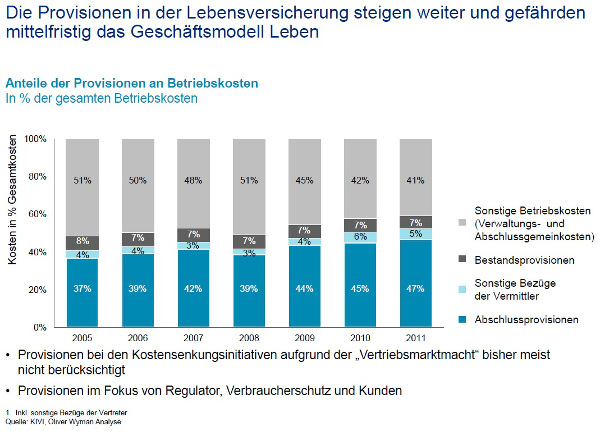

Ganz im Gegenteil zu den Vertriebskosten. Die haben sich im Leben-Bereich um rund 13 und im Sach-Bereich um etwa 10 Prozent erhöht. An den gesamten Betriebskosten macht das einen satten Anteil von knapp 50 Prozent in der Sach- und etwa 60 Prozent in der Lebensversicherung aus.

Provisionen bei Lebensversicherungen kaum noch zu bezahlen

Vor allem in der Lebensversicherung sei das Provisionsniveau angesichts der niedrigen Zinsen kaum noch zu finanzieren. Dass der GDV nun die Initiative ergriffen hat und zu niedrigeren Vermittlervergütungen und längerer Stornohaftung rät (wir berichteten), passt da gut ins Bild. Es geht hier offenbar weniger um Verbraucherfreundlichkeit als um die Finanzlage der Versicherungsunternehmen.

Die Berater von Oliver Wyman empfehlen den Unternehmen dringend, an bestimmten Stellschrauben zu drehen. Beispielsweise an den Schadenstückkosten. Sie seien parallel zur Inflation gewachsen, die Schäden jedoch um 5 Prozent zurückgegangen. Das bedeute – besonders in der Personenversicherung – einen übermäßigen Anstieg des Aufwands pro Schaden. Die Versicherer sollten ihr Schadenmanagement verbessern. Und dabei die gesamte Wertschöpfungskette und neue Datenlösungen einbeziehen.

Gift-Cocktail aus steigenden Provisionen und schrumpfendem Markt

In der Schaden- und Unfallversicherung müsse die Schaden-Kosten-Quote weiter gesenkt werden. 2012 habe es hier erste Ansätze gegeben. Seit 2005 hatte sie sich von 90,4 auf 97,5 Prozentpunkte verschlechtert. Verursacht durch einen Gift-Cocktail aus schrumpfendem Markt sowie steigenden Provisionen und Schadenkosten.

Verbessert werden müsse auch die Attraktivität von Lebenspolicen. Mit Einfachheit, Transparenz und neuen Garantielösungen bei den Produkten gebe es neue Absatzchancen. Der Markt gebe das her. Fatal sei die derzeitige Kombination aus wenig attraktiven Renditen für die Kunden und hohem Kapitalaufwand für die Unternehmen. Zudem müssten die Versicherer mehr für ihre Kapitalanlage-Ergebnisse tun. Viele Anbieter hätten hier noch Luft nach oben. Etwa über einen Ausbau illiquider Anlagen oder – unter dem Gesichtspunkt Dividende – einer höheren Aktienquote.

Attraktiver für Arbeitnehmer werden

Und last but not least müsse man stärker am Kampf um Talente teilnehmen. Also die Attraktivität am Arbeitsmarkt steigern. Das aber könnte eine Herkulesaufgabe sein. Unter den 100 beliebtesten Arbeitgebern für Wirtschaftswissenschaftler belegen die Versicherer den 33. Platz.

0 Kommentare

- anmelden

- registrieren

kommentieren