- Von Lorenz Klein

- 07.07.2020 um 12:11

Es ist nicht bekannt, wie oft genau Christian Nuschele den Satz „Es führt an Fondspolicen kein Weg vorbei“ schon gesagt hat – der Vertriebsleiter des Versicherers Standard Life in Deutschland betont ihn nun wieder. Dabei wurde der fondsgebundenen Rentenversicherung schon häufiger der Durchbruch prophezeit. Was ist jetzt anders? Aber wirklich, wirklich anders? Klar, Corona. Doch wie könnte das Virus das Neugeschäft anstoßen, wenn auch indirekt?

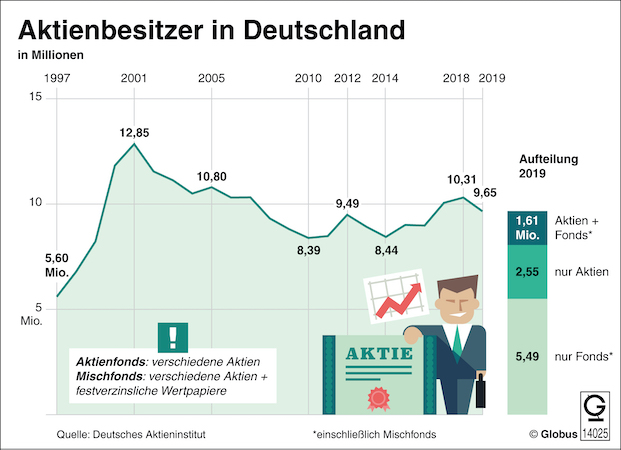

„Die Corona-Krise wird dafür sorgen, dass die Zinsen auch mittel- bis langfristig auf einem sehr niedrigen Niveau verharren und viele traditionelle Produkte unattraktiv bleiben“, sagt Nuschele. „Kunden werden künftig noch stärker nach Alternativen suchen.“ Mit seiner Einschätzung ist der Manager nicht allein. „Auf lange Sicht gibt es kaum Alternativen zur Aktie“, schrieb die „Süddeutsche Zeitung“ im Mai. „Für Festgeld oder Tagesgeld wird es wohl auf Jahre hinaus keine Zinsen geben.“ Denn die massive Neuverschuldung der Staaten, mit der sie die wirtschaftlichen Folgen der Pandemie abfedern wollen, erschwere es den Notenbanken, die Zinsen zu erhöhen, so das Blatt, „da die Staaten dann ihre Schuldenlast kaum mehr tragen könnten“. Für die Anbieter von Fondspolicen dürfte die Krise also tatsächlich eine Vertriebschance darstellen, oder? „Das trifft im derzeitigen Umfeld sicher zu“, sagt Tobias Schmidt, der den Markt als Chef des Analysehauses F-Fex seit vielen Jahren beobachtet.

Aktive Fonds schneiden zunehmend schlechter ab

„Bei Fondspolicen mit Garantien kommt es teilweise zur Fehlberatung“

„Es spricht gerade aktuell sehr viel für unser Modell“

Doch wird die Chance auch genutzt? Zumal sich viele Menschen in einer Welt wähnen, die einer Glaskugel mit ganz viel Kunstschnee darin gleicht. Sie werden sich womöglich noch genauer überlegen, wohin sie 100 Euro oder mehr im Monat investieren – und dazu noch in eine Fondspolice ohne Garantien, die Schmidt zufolge eigentlich nichts anderes ist als ein steuerlich begünstigter Fondssparplan mit Absicherung des Langlebigkeitsrisikos (sofern die Verrentung bereits zu Beginn gewählt wird)?

Es wird also für Vermittler kein Selbstgänger, neue Kunden davon zu überzeugen, dass sie trotz mehr Unsicherheit, mehr Risiko eingehen müssen, was ja auf den ersten Blick wie ein Widerspruch anmutet. Laut F-Fex-Chef Schmidt ist außerdem keineswegs ausgemacht, dass das Zinsniveau auf Sicht von 20 oder 30 Jahren, also während der Ansparzeit, so bleiben werde, wie es ist. „Märkte ändern sich, und darauf sollte man von Zeit zu Zeit reagieren. Das Gleiche gilt für die heute ausgewählten, vermeintlich guten Fonds“, sagt der Marktexperte.

„Der Unterschied in der Ablaufleistung kann beträchtlich sein“

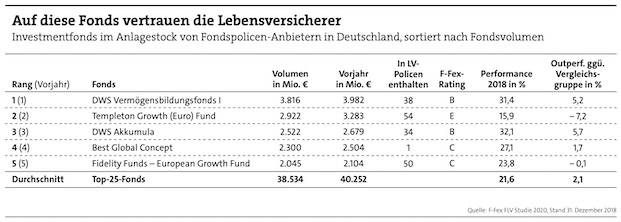

Gute Fonds. Wie wichtig die sind, haben er und sein Team in ihrer im März fertig gewordenen Studie „Fondsgebundene Lebensversicherungen in Deutschland“ untersucht, die Pfefferminzia vorliegt. Daraus geht hervor, dass die Ausgestaltung des Anlageportfolios, „letztendlich die entscheidende Stellgröße für die Ablaufleistung einer fondsgebundenen Rentenversicherung ist“. Diese Erkenntnis mag banal klingen, aber es ist ja nicht so, dass die Stellschräublein schon in allen Policen perfekt eingestellt sind – was auch Markus Weis bedauern dürfte. Er ist stellvertretender Geschäftsleiter für Deutschland und Österreich bei Vanguard, einem der größten Vermögensverwalter der Welt. Weis hält die Bilanz von Sparplänen, wie sie auch Fondspolicen zugrunde liegen, grundsätzlich für „bemerkenswert“: „Aus einer monatlichen Rate von 200 Euro werden bei 7 Prozent Rendite nach 20 Jahren gut 100.000 Euro und damit mehr als doppelt so viel wie die eingezahlten 48.000 Euro. Rechnet man mit realistischeren 4 Prozent Rendite, beträgt das Anlageergebnis immer noch 73.000 Euro“, so die Rechnung – vor Abzug der Kosten wohlgemerkt.

„Der Unterschied in der Ablaufleistung kann beträchtlich sein“, sagt auch Analyst Schmidt. „Wenn wir einmal mögliche Garantien und die direkten Kosten der Policen außen vor lassen, gibt es vor allem zwei Stellgrößen, die die Nettoperformance und damit die Ablaufleistung der Police determinieren: die Risikovorgabe beziehungsweise der Aktienanteil des Portfolios und die Qualität der ausgewählten Fonds.“ Ein aktives Portfolio mit 80 Prozent Aktien- und 20 Prozent Rentenanteil, das zehn Jahre mit 100 Euro im Monat bespart würde (insgesamt also mit 12.000 Euro), hätte, so schildert es Schmidt, am 30. April 2020 eine Ablaufleistung von 13.527 Euro erreicht – sofern man beispielsweise die in vielen Fondspolicen zu findenden Fonds Templeton Growth Fund (Aktien) und Amundi Total Return (Renten) zur Grundlage genommen hätte (siehe auch Tabelle).

In Zeiten niedriger Zinsen klingt das erst mal ganz okay – doch es geht besser. Viel besser. Denn laut Berechnungen von F-Fex hätte ein Portfolio mit gleicher Ausrichtung, aber deutlich erfolgreicheren Fonds, wie etwa dem Threadneedle Global Focus (Aktien) und dem Pimco Diversified Income Fund (Renten), im gleichen Zeitraum eine Ablaufleistung von satten 23.067 Euro erbracht. Das seien in „nur“ zehn Jahren Laufzeit – inklusive des jüngsten Börsencrashs durch die Corona-Krise, wie Schmidt betont – immerhin knapp 10.000 Euro beziehungsweise 70 Prozent Unterschied.

„Auch bei einem deutlich defensiveren Portfolio mit 20 Prozent Aktien und 80 Prozent Renten sowie gleicher Fondskonstellation liegt die Ablaufleistung des besseren Portfolios immerhin noch mit 45 Prozent über der des schlechteren“, gibt Schmidt zu bedenken. Kurzum: Versicherungsvermittler oder auch die Versicherten selbst, die regelmäßig die Performance der jeweils ausgewählten Fonds im Blick haben, können sich deutlich entspannter in den Ruhestand begeben, weil sie sich darum bemüht haben, ihr selbst gestecktes Sparziel auch tatsächlich zu erreichen.

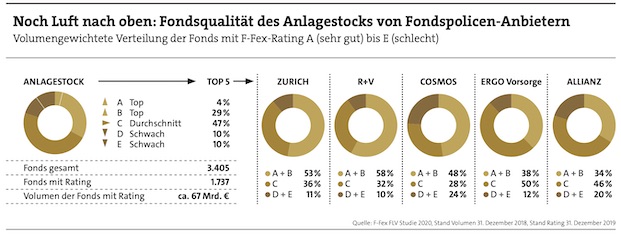

In der F-Fex-Studie wird allerdings bemängelt, dass es sich bei den von den Versicherern zur Auswahl gestellten Fonds oft um Durchschnittsware handelt, wenn man die Rating-Güte heranzieht (siehe Grafik). Zum anderen wird beklagt, „dass die Entwicklung des Fondsportfolios nach Vertragsabschluss Sache des Kunden sei“. Wird der Versicherte zu oft allein gelassen?

Guntram Overbeck, Leiter Produktmanagement beim Versicherer Helvetia Leben, hält dagegen: „Für jemanden, der keine Ahnung von Fonds hat und der sich damit auch nicht beschäftigen möchte, haben wir echte Vermögensverwaltungen, die die passenden Fonds für den Kunden heraussuchen. Somit wechseln die Fonds regelmäßig. Für Kunden, die selber gerne die Investmententscheidung treffen, haben wir eine Fondspolice mit über 300 Fonds.“

Der hauseigene Fondsausschuss gewährleiste, so Overbeck, „dass wir auch diese Palette immer wieder anpassen“. Man sei daher „hervorragend auf die Kundenwünsche ausgerichtet“.

0 Kommentare

- anmelden

- registrieren

kommentieren