- Von Redaktion

- 08.10.2014 um 11:56

Seit Wochen und Monaten wird in den Kreisen von Versicherungsmaklern das Lebensversicherungsreformgesetz (LVRG) diskutiert.

Dabei geht es vor allem um die Frage der Courtagen. Ein Bestandteil des LVRG ist die Absenkung der maximalen Zillmerung (Änderung der DeckRV Verordnung über Rechnungsgrundlagen für die Deckungsrückstellungen) von 40 auf 25 Promille. Das führte bei vielen Versicherungsvermittlern zu der Befürchtung, dass die Vergütung um 15 Promille reduziert wird.

Das LVRG hat aber vier wesentliche Stellschrauben

- Risikoüberschüsse

Die Beteiligung der Versicherungsnehmer an den Risikoüberschüssen wird von 75 auf 90 Prozent, dem jetzigen Satz für die Beteiligung an den Kapitalerträgen, angehoben. Diese Änderung betrifft insbesondere die Überschüsse, die durch die Verwendung vorsichtiger Sterbetafeln entstehen.

- DeckRV

Durch eine verringerte bilanzielle Anrechenbarkeit der Abschlusskosten sollen Anreize für die Versicherungsunternehmen geschaffen werden, ihre Abschlusskosten zu senken. Die Transparenz der Versicherungsprodukte im Bereich der Abschluss- und Verwaltungskosten soll verbessert werden.

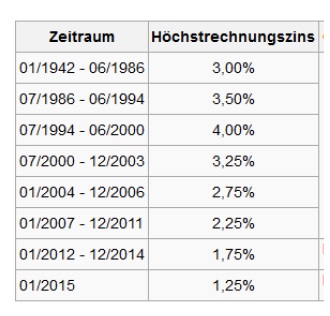

- Höchstrechnungszins

Absenkung von 1,75 auf 1,25 Prozent zum 1. Januar 2015.

Anmerkung des Autors:Es ist ein Höchstrechnungszins, niemand sagt, dass der verwendet wird.

- Bewertungsreserven

Es soll für eine gerechtere Beteiligung der Gesamtheit der Versicherten an den Bewertungsreserven festverzinslicher Wertpapiere gesorgt werden. Die Beteiligung an den Bewertungsreserven darf nicht dazu führen, dass an die ausscheidenden Versicherten Mittel ausgezahlt werden, die für die Erfüllung der den verbleibenden Versicherten gegebenen Garantiezusagen benötigt werden. Mit einem gesetzlich vorgegebenen Verfahren ist künftig zu bestimmen, in welchem Umfang die gewährten Garantien unter Berücksichtigung der aktuellen Kapitalmarktzinsen nicht ausfinanziert sind (Sicherungsbedarf).

Die Beteiligung an den Bewertungsreserven festverzinslicher Wertpapiere wird auf den Teil der Bewertungsreserven begrenzt, der die ermittelte Finanzierungslücke übersteigt. Steigen die Kapitalmarktzinsen wieder, dann entfällt die Begrenzung.

Spiegelbildlich dazu müssen auch die Aktionäre des Lebensversicherers in dem Maße auf Ausschüttungen verzichten, wie die Garantiezusagen nicht ausfinanziert sind. Dadurch werden Mittel im Unternehmen gehalten und stehen damit in der Zukunft zur Verfügung. Ein gemeinsamer Beitrag von ausscheidenden Versicherten und Aktionären ist erforderlich, weil die Bewertungsreserven, die zur Deckung der Finanzierungslücke herangezogen werden können, sich infolge von Marktschwankungen auflösen können.

Der Aufschrei der Versicherer!

Ich werde und will mich mit dem Aufschrei der Versicherer nicht auseinander setzen, aber ich gebe zu bedenken, dass die Lobbyisten gehört und Ihre Bedenken gewogen und gemessen wurden. Gegebenenfalls wurden sie als für zu leicht empfunden. Auf Seiten der Politik wurden aber auch Fachleute eingesetzt, die sich mit dem Thema sehr wohl auskennen. Der Aufschrei zeigt mir nur, dass die Maßnahmen treffen!

Der Aufschrei der Vermittler!

Der macht mich nachdenklich, denn es geht nur um die Courtage und viele Vermittler zeigen in den Diskussionen fachliche Defizite in den Basics des Gewerbes, die eine Frage aufwerfen: sind das Verkäufer, treuhänderische Sachwalter oder Vermittler, die die Menschheit nicht verdient?

Zillmerung

Wenn der Gesetzgeber in der Vergangenheit erlaubt hat, die Abschlusskosten zu zillmern und nun die Zillmerung von 40 auf 25 Promille reduziert, dann bedeutet das nicht, dass die Provisionen oder Courtagen gekürzt werden müssen. Die Frage wäre, ob in der Vergangenheit die Zillmerung überhaupt in der Höhe stattgefunden hat?

Ich weiß aus zuverlässigen Quellen (Vorstände und Aktuare) in Hintergrundgesprächen, dass die meisten Gesellschaften aktuell zwischen 20 und 30 Promille zillmern. Würde eine Gesellschaft deutlich höhere Zillmerungen kalkulieren, so hätte sie Probleme im Preis-/Leistungs-Ranking weit vorne zu sein.

Gegebenenfalls könnte eine große beziehungsweise kleine Spreizung zwischen Netto- und Brutto-Beitrag unter Berücksichtigung der Bruttobeiträge bei biometrischen Produkten (Risiko-LV. BU-/EU-Renten oder Pflegegelversicherungen) hier weitere Hinweise geben. Wenn aber die Gesellschaften bisher die 25 Promille nicht überschritten haben, dann gäbe es gar keinen Grund die bisher ausgelobte Courtage zu kürzen.

Als Denksportaufgabe für die Versicherungsvermittler: Wie finanzieren große alte PKV-Versicherer die diskontierte Kalkulation, obwohl sie nicht zillmern? PKV-Versicherer, die vor 1955/1960 bereits gegründet waren und ausreichend Bestand haben, haben nie gezillmert. Einzige Ausnahme war die Central, die damit in den achziger Jahren (KN-Tarife) angefangen hat und die Allianz (ehemalige Vereinte), die es nach der Jahrtausendwende angefangen hat. Die DKV hat durch Fusionen gezillmerte Tarife im Bestand. Die Neugründungen der achziger und neunziger Jahre zillmern alle.

Risikoüberschüsse

Dadurch dass die Versicherer nun 90 statt bisher 75 Prozent der Risikoüberschüsse an die Kunden auskehren müssen und auch bei den Bewertungsreserven noch einmal deutlich und restriktiv verändert wird, werden einige Versicherer gegebenenfalls weniger Gewinne haben, mit denen in der Vergangenheit die Differenz finanziert wurde.

Was ich bei dem Gesetz aber kritisieren muss ist, dass der Gesetzgeber bei den Kostengewinnen nicht durchgegriffen hat. Gleichzeitig könne der Versicherer durch die Absenkung des Rechnungszinses die Produkte neu kalkulieren. Hier öffnet sich eine Tür für neue Gewinnquellen, die der Gesetzgeber übersehen hat.

Kostengewinne

Kostengewinne sind das Thema der Versicherer seit rund 15 bis 20 Jahren. Versicherer haben viele Bereiche outgesourced: Kapitalanlagen, EDV, Sachbearbeitung, Leistungsbearbeitung, Antragsbearbeitung und so weiter. Man schaue sich nur einmal die Liste der Dienstleister in der Datenschutzerklärung an.

Zitat Continentale Versicherungsgruppe:

Seit Jahresanfang 2013 verwenden wir in unseren Anträgen in den Sparten Krankenversicherung, Lebensversicherung und Unfallversicherung eine neue Einwilligungs- und Schweigepflichtentbindungserklärung. Diese Erklärung beruht auf der „Mustereinwilligungs- und Schweigepflichtentbindungsklausel für die Datenverarbeitung“ in der Lebens- und Krankenversicherung, auf die sich der Gesamtverband der Deutschen Versicherungswirtschaft e.V. (GDV) mit den Datenschutzaufsichtsbehörden Anfang des Jahres 2012 geeinigt hat.

Wo ist die Dienstleister- und Auftragnehmerliste geregelt?

In der freiwilligen Selbstverpflichtung des Code of Conduct ist in den Artikeln 21 Absatz 3 und 22 Absatz 6 geregelt, dass wir eine aktuelle Liste der Auftragnehmer sowie Dienstleister bereit halten und bekannt geben. Dies erfolgt unter anderem durch diese Internetveröffentlichung. Des Weiteren enthält auch die zuvor genannte neue Einwilligungs- und Schweigepflichtentbindungserklärung in den Sparten Krankenversicherung, Lebensversicherung und Unfallversicherung die Verpflichtung, dem Kunden/Interessenten eine Dienstleisterliste auszuhändigen. Dies ist in der Erklärung unter dem Punkt „Übertragung von Aufgaben auf andere Stellen“ geregelt. Die Liste enthält alle Dienstleister und Auftragnehmer, die für das jeweilige Versicherungsunternehmen im Rahmen des beantragten Versicherungsvertrages tätig sein können.

Diese Dienstleister sind aber oft Tochtergesellschaften der Konzernmütter und erwirtschaften natürlich gewinne, die der Versicherer nicht teilen muss, sondern die der Mutter uneingeschränkt und zu 100 Prozent zufließen und frei verwendet werden dürfen.Anmerkung des Autors:In den nächsten Jahren wird die Fakturierung von diskontierten Provisionen und Courtagen über Mütter deutlich zunehmen, wenn die Versicherer das bisherige Provisions- / Courtageniveau halten wollen. Und das wollen sie, weil es im Wettbewerb relevant ist.

Vergangenheit

Lassen wir uns nicht verwirren. Es gab in der Vergangenheit keine Kausalität zwischen der tatsächlich kalkulierten Zillmerung und der gezahlten Provision oder Courtage. Und lassen Sie uns bitte ehrlich sein: Bei vertriebsorientierten Versicherern werden inklusive aller Overheadkosten bis zu 70 Promille bewegt. Oder dachten Sie wirklich, dass die Pools Ihnen die 45 oder 50 Promille durchreichen und ganz altruistisch auf jeglichen Anteil verzichten? Waren Sie wirklich der Ansicht, dass die Messestände und Maklerbetreuer inklusive Laptop und Firmenwagen und Filialdirektor aus reiner Nächstenliebe arbeiten?

Die bisherige Differenz aus dem, was gezahlt wird und dem was der Kunde im Rahmen der Kalkulation als unmittelbare Abschlusskosten finanziert, wurde schon bisher aus den unterschiedlichsten Quellen finanziert. Und dennoch frisst jeder Euro, der irgendwo bewegt wird, letztendlich die mögliche Rendite des Kunden auf beziehungsweise verteuert das Produkt.

Und was wir nicht vergessen dürfen ist die Tatsache, dass früher aus der vereinbarten Leistung und nicht aus der Beitragssumme finanziert wurde (bis Anfang der neunziger Jahre, kurz vor der Änderung des Höchstrechnungszinses auf 4 Prozent – dazu später mehr) und das früher (Anfang der neunziger Jahre) maximale Courtagen/Provisionen von 30 Promille plus gegebenenfalls leistungsabhängigen Vergütungen plus Overheadkosten bezahlt wurden.

Zukunft

Natürlich werden die Versicherer die beiden Punkte Risikogewinne und Zillmerung nutzen um bei vielen Vermittlern die Courtagezusagen zu verändern und Auswüchse der Vergangenheit zu beschneiden. Viele Vermittler werden sich danach die Frage stellen, ob sie noch die Courtagezusage aufrecht erhalten wollen. Die Attraktivität von Pools wird zunehmen, und das ist den Versicherer auch nicht wirklich suspekt, sondern im Gegenteil gewünscht, weil die Versicherer über die Anbindung über Pools wesentlich besser ihr Geschäft steuern können.

Ob das dem Berufsbild des Versicherungsmaklers noch entspricht, sei einmal dahin gestellt. Mein Bild dazu ist dem Asterix-Band „Der Kampf der Häuptlinge (französischer Originaltitel: Le combat des chefs)“ entlehnt:

„Der erste Weg ist, dass Gallier die Herrschaft der Versicherer kritisch sehen! Versicherer sind Risikoträger und ein Versicherungsmakler deckt die Versicherungsrisiken dort bedarfsgerecht ein.

Der zweite Weg ist, dass Gallier eine Toga tragen und den römischen Gruß entrichten, wenn der Versicherer vorbei kommt und guten Tag sagt. Er ist rasiert und hat seine Zöpfe abgeschnitten. Er bringt die geforderten Mindestumsätze und findet es gut, dass er mehr Courtage bekommt (und andere weniger) wenn er dem Versicherer so huldigt. Er unterwirft sich dem GDV-Kodex und spielt alle Spiele so, wie Versicherer denken, dass sie gespielt werden sollen. Sehr gerne reicht er sein Geschäft über einen Pool ein, der dem Versicherer genehm ist und dem er noch bessere Konditionen anbietet als anderen Pools.

Der Zweite muss sich jedoch die Frage gefallen lassen, ob er treuhänderischer Sachwalter des Mandanten ist, oder umsatzorientierter, abschluss- und provisionsorientierter Versicherungsvertreter, der nur als Versicherungsmakler auftritt?!

Das ist es, worum es geht! Es geht um die Weltherrschaft – Versicherer und Versicherungsvertreter versus Kunden und Versicherungsmakler oder -berater!“

Was vergessen wird – die Provisionen steigen seit mehr als 14 Jahren

Sinken die Provisionen und Courtagen in der Lebensversicherung denn wirklich? Was ist denn die Basis der Verprovisionierung? Die Beitragssumme, also die Summe der gezahlten Beiträge.

Das war früher anders: Bevor der Rechnungszins auf 4 Prozent (der Rechnungszins darf höchstens 60 Prozent der durchschnittlichen Rendite dieser zehnjährigen Staatsanleihen betragen – § 65 VAG Versicherungsaufsichtsgesetz – Änderung ab Juli 1994) angehoben wurde, wurde von Versicherungssumme auf Beitragssumme als Grundlage der Verprovisionierung umgestellt. Sonst wären aus höheren Versicherungssummen (alternativ niedrigeren Beiträgen) höhere Provisionen zu zahlen gewesen, was die Versicherer massiv belastet hätte. Denn durch den steigenden Rechnungszins wurden die Produkte deutlich preiswerter.

Seit Juli 2000 sinkt der Rechnungszins in der Lebensversicherung dann aber wieder und zwischenzeitlich sehr deutlich:

Setzen wir einmal voraus, dass Versicherungsvermittler bedarfsgerecht beraten und vermitteln und Kunden bedarfsgerecht abschließen.

Der Kunde benötigt X Euro als Pflegegeld, als BU-/EU-Rente oder als Altersversorgung. Jedes Mal, wenn der Rechnungszins seit Juli 2000 gesenkt wurde, dann wurde die benötigte Absicherung in Beitrag teurer. Die Beitragssumme ist also bei jeder Absenkung des Rechnungszinses gestiegen. Bei gleichbleibendem Provisions-/Courtagesatz stieg also die Entlohnung des Versicherungsvermittlers. Seit dem Jahr 2000 um mehr als 50Prozent in Bezug auf jedem Fall, in dem bedarfsgerecht vermittelt wurde.

Die deutliche Beitragserhöhung durch die Unisex-Tarifierung ab dem 21. Dezember 2012 lassen wir mal außer Acht. Gut bei Frauen sind die Beiträge durch Unisex gesunken, aber nicht in gleicher Höhe und im jeweiligen Fall auch unter Berücksichtigung der Geschäftsmischung der Geschlechter.

Ich kann mich nicht erinnern, dass die betroffenen Versicherungsvermittler in den vergangenen 14 Jahren sich darüber beschwert haben, dass die Provision/Courtage durch die Absenkung des Rechnungszinses ständig gestiegen ist?

Fazit

Die tatsächliche Belastung der Produkte durch die Vermittlung und die daraus resultierende Provision/Courtage steigt seit mehr als 14 Jahren an, weil die Beiträge bei gleichen Leistungen deutlich steigen.

Die Vergütung für ein Produkt steht in keiner Relation mehr zu dem tatsächlichen Vermittlungsaufwand, wenn man gegebenenfalls einige spezielle Fälle außer Acht lässt. Natürlich müssen die Versicherungsvermittler viele Gespräche führen, die ohne Abschluss und damit ohne Vergütung enden. Das ist aber dem Provisionssystem geschuldet.

Ich denke, dass es Zeit wird, die Abschlussprovision, oder meinethalben Courtage, wie Versicherungsmakler sie verschämt nennen, zu beenden. Es wird Zeit für Honorarberatung. Aber Beratung gegen Honorar dürfen Versicherungsmakler nicht leisten, sondern nur Versicherungsberater. Gut, dass ich bei einem Versicherungsberater tätig bin.

Viele Versicherer sind in Deutschland an einer Veränderung nicht interessiert, weil die nur an den Neugeschäftsmotor, also an Neu- und Mehrbeitrag interessiert sind. In Bezug auf die PKV hatte ich den Neugeschäftsmotor schon einmal dargestellt.

Die Versicherer sind einfach nur an NEU und MEHR interessiert. Der Kunde kommt da unter die Räder.

I have a dream

„I have a dream“ ist ein berühmter Satz aus einer Rede, die ein berühmter Amerikaner, nämlich Martin Luther King am 28. August 1963, also kurz vor meiner Geburt anlässlich des Marsches auf Washington für Arbeit und Freiheit gehalten hat.

Ich habe auch einen Traum:

- biometrische Produkte nach Art der Schadenversicherung,

- realistische Kalkulationen mit realistischen Sterbetafeln (Thema DAV 20XX R mit dynamischen Erwartungen, die nicht wirklich realistisch sind),

- transparente Kosten, zum Beispiel als Policierungsgebühren, so wie wir es früher hatten oder Stückkosten für die Vertragsführung,

- transparente Kosten für alles, was der Versicherer fremd einkauft,

- echte Nettopolicen,

- Beratungshonorare, die Kunden angemessen finden und vergleichen können.

Die Artikel können teilweise einzeln bei der KVProfi (SellSulting Germany Group) erworben werden:

http://www.der-kvprofi.de/fuer-vermittler/artikel-einzelbezug.html

Ein Abonnement könnte preiswerter sein: http://www.der-kvprofi.de/fuer-vermittler.html

0 Kommentare

- anmelden

- registrieren

kommentieren